折旧有哪几种方法?分别如何计算?

出处:按学科分类—经济 企业管理出版社《会计手册》第149页(5931字)

1.直线法

在解释直线法之前,我们要先讲一个概念——净残值。残值,我们已知道就是预计卖废品能卖多少钱。而净残值又是什么呢?比如说,一台机器报废了,为了废品多卖点钱我们先把它拆了,把能卖的摆一块儿,或者是把这台废机器弄得干净点儿,预计为这个花的工资等,就叫清理费用。用残值减去清理费用就叫净残值。要是清理费比卖废品的钱还多,那可就不划算了。

直线法的计算公式如下:

年折旧额=(固定资产原值-预计净残值)/预计使用年限

月折旧额=年折旧额÷12

【例6-7】 某公司一台生产用设备原值为30000元,预计清理费为1200元,而预计残值为3000元。使用年限为4年。那么用直线法怎么算折旧额呢?

年折旧额=[30000-(3000-1200)]/4

=(30000-1800)=7050(元)

月折旧额=7050÷12=587.5(元)

那计算出的折旧额又怎么计账呢?我们先要知道,折旧额是在“累计折旧”科目核算,而累计折旧是作为固定资产的减项。也就是说,用固定资产的原值,减去累计折旧,便是固定资产还剩多少没提折旧(也就是说固定资产净值)。会计上的核算是这样的,每期提折旧时,在“累计折旧”账户的贷方记账。

像上面的例子,提的折旧应计入“制造费用”,因为那是生产用的,所以每期的分录如下:

借:制造费用 587.5

贷:累计折旧 587.5

2.工作量法

这是假设固定资产只能用来生产固定数量的产品,生产一件产品便提一个单位的折旧额,相当于工资制里的“计件制”。

其计算公式为:

单位作业量折旧额=(固定资产原值-预计净残值)/预计总作业量

各期折旧额=单位作业量折旧额×各期实际作业量

【例6-8】 某电器厂购置一台专用机床,价值200000元,预计总工作小时数为300000小时,预计净残值为2000元,购置的当年便工作了2400小时,则有:

每小时折旧额:(200000-2000)/300000=0.6(元/小时)

当年的折旧额:2400×0.6=1440(元)

工作量法实际上也是直线法。它把产量与成本相联系,也就是把收入与费用相配。于是年末计提折旧时的会计分录如下。

借:制造费用 1440

贷:累计折旧 1440

【例6-9】 再比如,某公司有经理用的小汽车一辆,原值为150000元,预计净残值率为5%,预计总行驶里程为600000公里,当月行驶里程为3000公里,该项固定资产的月折旧额计算如下:

单位里程折旧额=(150000-150000×5%)/600000

=0.2375(元/公里)

本月折旧额=3000公里×0.2375元/公里

=712.5(元)

因为这辆车不是生产用,应算做管理用,所以会计分录如下:

借:管理费用 712.5

贷:累计折旧 712.5

说白了,上面两种算法都是按一定规则平摊。而有些固定资产,例如计算机,新买来时创造利润就大,若用直线法,计提折旧就相对少。而到了后来,所创利润减少,而我们还这样计提折1日就显得相对多了。于是就有了“加速折旧法”。

3.双倍余额递减法

这种方法的计算公式如下:

年折旧率=2/预计使用年限×100%

月折旧率=年折旧率÷12

使用双倍余额递减要注意两点:

(1)这种方法使用初期不考虑固定资产的净残值;

(2)在固定资产折旧年限到期以前的两年,也就是使用期的最后两年,把其余下还没提的那部分扣除净残值以后,二一添作五,平均分在两年内计入折旧。现举个例子。

【例6-10】 某公司进口一条生产线,安装完毕后,固定资产原值为200000元,预计使用年限为5年,预计净残值收入8000元。该生产线按双倍余额递减法计算各年的折旧额如下:

双倍余额折旧率=2×0.2×100%=40%

第一年应提折旧=200000×40%=80000(元)

第二年应提折旧=(200000-80000)×40%

120000×40%=48000

第三年应提折旧=(120000-48000)×40%

=72000×40%=28800

第四年应提折旧=[(72000-28800)-8000]/2

=17600(元)

第五年应提折旧=[(72000-28800)-8000]/2

=17600(元)

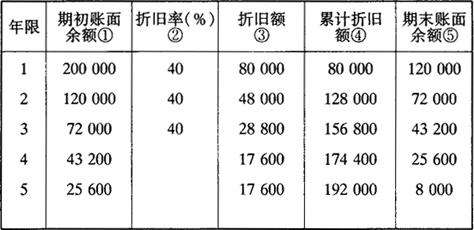

这个例子还可以用表表示如下。

表6-1 单位:元

可以看出折旧率②是固定不变的。而每一期的期初账面余额①便是上一期的期末账面余额⑤,每一期的折旧额都是递减的,但累计折旧却在增加,直到最后一年,累计折旧额等于固定资产原值减去净残值为止。这时的账面余额即是净残值的额。

4.年限总和法

而这个关键的折旧率是怎么确定的呢?其计算公式如下:

年折旧率=尚可以使用年限/预计使用年限得年数总和×100%

比如一项固定资产可用6年,第一年时,还可用6年,于是:

年折旧率=6/(6+5+4+3+2+1)×100%=6/21×100%;=28.57%

第二年时,还可用5年,于是:

年折日率=5/(6+5+4+3+2+1)×100%=23.80%

以后各年依次类推。

现在我们知道了年折旧率,那么月折旧率便是年折旧率除以12了。那如何算折旧额呢?

月折旧额=(固定资产原值—预计净残值)×月折旧率

【例6-11】 某公司一台小型机床的原值为50000元,预计使用年限为5年,预计净残值为2000元。则:

第一年折旧率为:5/(5+4+3+2+1)×100%=5/15

第一年折旧额为:(50000-2000)×5/15=16000

第二年折旧率为:4/15

第二年折旧额为:(50000-2000)×4/15=12800

其余几年依次类推。本例我们可以用表表示如下:

表6-2 单位:元

我们可以看出双倍余额递减法和年限总和法不同之处有三点:

(1)双倍余额递减法是固定的双倍折旧率乘以递减的固定资产净额,得出递减的折旧额。年限总和法则是变动的递减折旧率乘以固定的基数,也得出递减的折旧额。

(2)双倍余额递减法在使用的最后两年,需把净额平均摊,而年限总和法则不用这样。

(3)最值得敲一下警钟的是,双倍余额递减法在初期计算折旧时,不用考虑净残值。这一点同年限总和法明显不同。

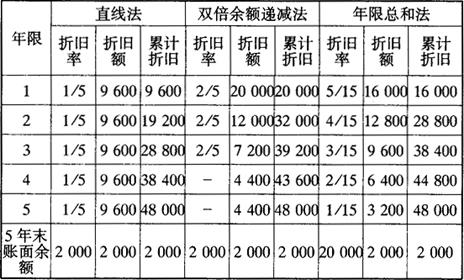

为了能够更好地说明这几种折旧方法的不同,我们举一个例子,然后用直线法、双倍余额递减法、年限总和法分别列示一下各年的折旧率、折旧额和累计折旧。

【例6-12】 甲公司一台小型机床,原值为50000元,预计使用年限为5年,预计净残值为2000元。分别用这三种方法提折旧,用表表示:

表6-3 单位:元

【注】 双倍余额递减法计算折旧,初期不考虑净残值,在最后两年才涉及净残值,且平摊剩余的。

通过表6-3我们可以看出:

(1)直线法折旧,折旧额每年都相等。其余两种方法,双倍余额递减法是折旧率不变,余额递减,相乘后得出递减的折旧额;而年限总和法是用递减的折旧率乘以固定的基数,也得出递减的折旧额。

(2)只有双倍余额递减法,在使用的最后两年,用原值减去累计折旧再减去净残值后的余额,二一添作五,分别平摊在最后两年,最后两年不涉及折旧率的问题。

(3)五年后,每种方法的账面都会剩余净残值2000元。

再举例如下:

【例6-13】 某公司以700000元存款买入一台旧设备,设备原价为900000元。我们在记账时,不需要考虑设备原来提的折旧,而是把这个差额计入累计折旧,即:

借:固定资产 900000

贷:银行存款 700000

累计折旧 200000

【例6-14】 某机床厂以100000元存款购入一台旧机床,设备原价为90000元,已提折旧20000元。但我们记账时,由于买价高于原价,所以既不考虑其原价又不考虑其已提折旧。则所做分录如下:

借:固定资产 100000

贷:银行存款 100000

若是接受捐赠的固定资产又该如何计提折旧呢?

【例6-15】 某电器厂受赠一项固定资产,原价为150000元,若是新设备,则编制会计分录如下:

借:固定资产 150000

贷:资本公积 150000

若是旧设备,现在约值112500元,则编制会计分录如下:

借:固定资产 150000

贷:累计折旧 37500

资本公积 112500