税收对外国直接投资的影响:居住国税制的作用

出处:按学科分类—经济 经济科学出版社《公共经济学大辞典》第601页(8128字)

【内容介绍】:

1.引言

税收通过影响不同地点投资的相对净赢利性而对投资的国际选址决策产生重大影响。

由于外国直接投资(FDI)显然涉及到税收管辖权的重叠问题,所以,居住国对外国来源所得的税收待遇是跨国公司所关注的一个重要问题。长期以来,学术界对税收影响外国直接投资的争论一般都集中于对外国来源所得课征的有效税率。

一般而言,对外国来源所得课征的有效税率受到企业居住国和东道国税收制度的影响。

尽管居住国一般都对其企业的外国来源所得给予某种形式的税收免除,以避免对这笔所得双重征税,但是,这类免除的性质和程度在不同的国家差异很大,而且对不同的投资类型也有别。

因此,投资的类型和这项投资所缴纳的外国税收数额既定的情况下,居住国的税法就决定了外国直接投资所得适用的有效税率。

然而,以前研究外国直接投资的大多数文献都忽略了居住国税收在解释税收对外国直接投资的影响中的作用。[当然,也有一些学者在这方面作了一些研究,特别是斯莱姆罗德(Slemrod,1990)研究了美国和投资者居住国税制对在美国的外国直接投资的影响。然而,他的分析主要集中于美国税收的影响,而居住国的税收待遇局限于估计居住国有效税率的影响。鲍斯金和盖利(Boskin and Gale,1987)以及朱恩(Jun,1990)研究了美国的税收刺激对美国海外直接投资的影响,但他们的问题是忽略了东道国的税制]尽管这可能是由于缺乏具体国家的数据资料,但很多作者却认为“居住国的税制不影响外国直接投资”。他们的观点实质在于当居住国同意延期对外国收益征税时,通过子公司的保留收益融资的外国直接投资不受居住国税率的影响,因为居住国的税收在降低投资的收益时也同样减少投资的机会成本。这是由于居住国将来对保留收益征税一旦被认为是一种不可避免的纳税义务时,这些税收就被资本化成企业的价值。对外国来源所得征税的这种税收资本化假说最初是由哈特曼(Hartman,1985)所倡导的,成为后来许多经验研究的理论依据(Hartman,1984;Boskin and Gale,1987;Newlon,1987;Young,1988;Slemrod,1990)。

这种假说在多大程度上解释了外国直接投资的实际行为还是个经验问题。然而,居住国的税收制度对外国直接投资很重要,也有若干理论依据。

首先,就通过母公司转让融资的边际投资而言,对投资所得课征的有效税率依然受到居住国税制的影响。

其次,即使外国直接投资通过子公司的保留收益来融资,但只有当居住国的税收被认为是一种“不可避免的”纳税义务时,资本化效应才会发生,但上述条件在现实中是极其特殊的情况:只有居住国的税率是已知的且被认为是长久的,资本化才会发生;企业也利用各种收益转移方法来使居住国的应纳税款最小化。

最后,居住国对某些类型的投资不会延期征税(Jun,1994,p.3)。

此外,居住国的税收还有其他途径对企业的外国直接投资决策产生影响。

从国内投资和外国投资在实现相同的目标(比如生产相同的产品)时是可以相互替代的方法来说,外国直接投资的大小可能受到投资地点的替代性的影响。因此,外国直接投资的大小不仅受到外国直接投资所得适用的有效税率的影响,而且还受到在居住国的同种投资的所得适用的有效税率的影响。

需要指出的是,这种“替代效应”途径与居住国和东道国税收在影响外国直接投资所得的有效税率中的作用无关。令人不解的是,以前的大多数经验研究没有考虑这种效应。

为此,朱恩(Jun,1994)曾就居住国税制和东道国税制对外国直接投资的影响程度进行了经验研究,最显着的特点是在澄清税收对外国直接投资的各种影响途径时,突出了不同税收参数的特殊作用。

2.外国来源所得的有效税率

国际投资的一个主要问题是外国来源所得可能被双重征税的可能性,一次是被东道国征税,另一次是被居住国征税。

一般来说,居住国可能采取某种特定方法以避免对外国来源所得的这种双重征税。按照“地域管辖权原则”,居住国对外国来源所得完全不征税,比如法国和荷兰就采用这种方法。

按照更为普遍的“居民管辖权原则”,外国来源所得要缴纳居住国税收,但对于支付给东道国政府的税收予以抵免或扣除。

此外,居住国对大多数积极的外国经营所得可以延期征税,直至这笔所得汇回给母公司时才征税。(在有些国家如美国,外国分公司的利润按责权发生制征税,对诸如股息、利息等消极投资所得通常不延期征税)可见,无论是外国税收抵免还是延期征税,都影响着外国来源所得适用的有效税率,从而也就影响了跨国公司的投资行为。

2.1 外国税收抵免

外国税收抵免一般都是限额抵免,即抵免额不能超过居住国对外国来源所得课征的税额。

倘若跨国公司的可抵免外国税收超过实际抵免限额,就说这个公司处于超额抵免地位(excess credit position)。在有些国家,这种超额抵免可以向后结转,也可以向前结转。

因此,当企业投资于高税收国家时,外国税收抵免限额就具有约束力。

倘若企业所支付的外国税收低于抵免限额时,就说这个企业处于“不足抵免地位”(deficit credit position)或“充分抵免地位”(full credit position)。

可抵免的税收不仅包括外国公司所得税,而且还有对股息和利息支付课征的外国预提税。如果东道国的有效公司税率和对股息征收的预提税率分别用t*和w表示,那么,可抵免的外国税收等于[t*+(1-t*)w]乘以已汇回的那部分外国来源所得。

由于有各种投资刺激,当地投资所适用的有效税率(t*)一般低于东道国的法定税率,除非通货膨胀的不利影响非常大。

由于居住国的投资刺激一般不会扩展到投资于海外的资本,换言之,居住国按经济所得界定应税外国来源所得,所以,居住国对外国来源所得课征的税额可以按居住国法定公司税率(用u表示)乘以这笔所得来近似确定。倘若不考虑预提税,外国税收抵免地位可按居住国法定税率与东道国有效税率的相对大小来近似确定。

可是,这一直观结果却被过去的文献所忽视。

以前很多有关抵免地位的争论都集中于一系列“可比”税率的比较,也就是说,不是比较不同国家的法定税率(u和u*),就是比较不同国家的有效税率(t和t*),其中,t代表居住国的有效税率。在对外国直接投资的经验研究中,对不同税率的特殊作用不作区分问题很大。

朱恩(Jun,1994)认为,上述这四种税收参数在澄清税收对外国直接投资的影响作用都很大。

2.2 延期征税

除了给予外国税收抵免外,实行居民原则的居住国一般还对某些外国来源所得延期征税,等到这笔所得汇回时征税。

[一般而言,积极的经营所得属于这类所得,而消极投资所得(如股息和利息)通常按责权发生制征税;大多数国家对外国分公司所得不会延期征税]延期征税是一项重要的税收利益来源,因为在某些情况下,它降低了外国投资的有效税率。延期征税与外国税收抵免不同,后者旨在避免对外国来源所得重复征税,而前者旨为跨国公司提供一种税收刺激。

在确定居住国延期征税所产生的利益时,其核心问题是为边际外国投资融资的方法,与此相关的是子公司的借贷状况。外国子公司或从其母公司取得转让,或保留其收益,以为其边际投资融资。

假定子公司从其母公司取得转让为其边际投资融资。如果该子公司处于充分抵免地位(即u>u*)该企业对外国收益支付的有效税率降低了,因为它能够延期缴纳居住国的应纳税款(对相同的所得征税,居住国的应纳税额高于外国的应纳税额)。

可以看出,外国来源所得的有效税率是u和u*的加权平均值,其权数是股息分派比率d(Jun,1989):

(1-d)t*+du

倘若该子公司已成为成熟企业,通过保留收益足以为其投资支出融资,延期征税的收益将增至外国投资适用分有效税率为t*这一点。鉴于居住国对保留收益的征税从这些税收必定在将来的某一时点要支付这个意义上说是一种不可避免的纳税义务,这些居住国税收将被资本化为子公司的价值。作为一种资金来源,子公司的保留收益比母公司的转让更廉价,因为利用保留收益进行投资的机会成本比较低。因此,处于充分抵免地位的子公司在从其母公司取得转让之前,应当尽量以保留收益作为投资的资金来源。

因此,通过保留收益融资的外国投资,其适用的有效税率是t*。注意,在这种情况下,居住国的税率(u)不会影响外国来源所得适用的有效税率。这种假说类似于研究股息税对国内公司资本成本的影响所得到的标准资本化观点(Jun,1989)。

然而,需要指出的是,只有当子公司在居住国面临着较高的应纳税额(即处于充分抵免地位,u>t*)时,子公司才能降低其投资适用的有效税率。

倘若该企业处于超额抵免地位(u<t*),那么,外国来源所得适用的有效税率将是t*而与什么时候汇回所得无关。此外,如前所述,并非所有类型的外国来源所得都有资格享受延期收益。

倘若企业处于充分抵免地位且不允许延期纳税,那么,有效税率就等于居住国的税率(u)。

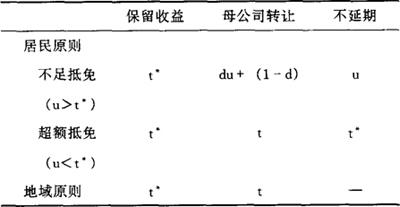

表1按照融资方法和抵免地位对外国来源所得适用的有效税率进行了分类。

倘若外国子公司或者处于超额抵免地位,或者来自实行地域原则的国家,税收无足轻重。

当企业来自实行居民原则的国家且处于充分抵免地位时,融资方法和延期征税做法对有效税率的影响很大。跨国公司一般都想避免处于超额抵免地位。一种可能是企业改变母公司转让的债务-股本搭配,以便在子公司产生更多的利息费用。

表1 外国来源所得的有效税率

3.税收对外国直接投资影响的各种途径

表1概括出来的分析结果表明,在居住国可利用的投资刺激(用t来衡量)和东道国的法定税率(u*)对外国直接投资所得适用的有效税率不会有明显影响。这两个税收变量(t*和u)在决定外国直接投资所得的税收负担中的相对重要性取决于各种行为和制度因素。

然而,这种结果并未反映出t和u*通过其他途径影响外国直接投资的可能性。

的确,外国直接投资所得的有效税率不可能完全囊括居住国和东道国的税收制度对外国直接投资的影响。纯粹的国内企业与跨国企业之间的-个重要差异是后者一般有各种可供选择的投资地点,而投资地点的选择受到该企业所在的居住国和东道国的相对净赢利率的影响。当地投资的重要性可以用国内投资在每一地点的有效税率(t和t*)来代表。

如果外国来源所得的有效税率和这两个投资地点的税前收益率分别用tf、r和r*来表示,那么,跨国企业将对r(1-t)与r*(1-tf)进行对比,以决定投资地点。如表1所示,tf是u和t*的加权平均值,其权数在0~1之间。

鉴于投资地点之间的替代性取决于相对净收益率,外国直接投资可能受到居住国有效税率(t)的影响。

居住国的有效税率是依据居住国的法定税率(u)并考虑到各种投资刺激和通货膨胀的扭曲效应推导出来的。

总之,两个居住国的税收变量(u和t)实际上代表了两种途径,即外国直接投资的有效税率和投资地点替代效应,通过这两种途径,居住国的税收影响着外国直接投资。需要注意的是,这两个变量对外国直接投资活动的刺激具有相反的影响。

居住国的法定税率(u)可能对到海外从事经营活动具有抑制效应,而居住国的有效税率(t)对在居住国的国内投资征税刺激了外国直接投资。这一结论说明,税收对国内投资和外国投资的影响进行简单的类比不可取。

虽然法定税率(u)的降低和投资补贴(在u的值既定的情况下降低t)增加也许都会刺激国内投资,但同样的税收变化可能会抵消外国直接投资的刺激。

在解释外国直接投资的行为时,朱恩(Jun,1994)提出的这种新方法,即赋予每一税收参数一种特殊作用,与理论界研究居住国征税和东道国征税的传统方法截然不同。斯莱姆罗德(Slemrod,1990,p.82)过去的经验研究十分狭窄。例如,对在美国的外国直接投资的大多数研究几乎都采用的是哈特曼(Hartman,1984)的公式,在这个公式当中,居住国税收的作用不是在理论上被排除在外,就是在经验研究上被认为不容易处理。

即使在特殊情况下,居住国的有效税率也只是代表居住国税收作用的变量,尽管该有效税率单独并不能适当地囊括居住国税收对外国直接投资影响的各种途径。

东道国的法定税率(u*),即使假定它在解释跨国公司的实际投资行为时没有作用,但仍然会通过其他途径影响外国直接投资的资本流动。税收除了影响跨国公司的实际投资决策之外,还会影响企业的融资行为。跨国公司有动力把其应税所得转移到低税率国家,其途径主要包括转让定价、选择诸如公司专利所有权的地点以及在各种扣除的价值最大的国家产生在税收上可以扣除的费用等。

转移数额既定的应税所得和可扣除的费用所获得的收益,与在每一国家产生的所得适用的边际税率之间的差额绝对值成正比。

许多非税收因素也影响着外国直接投资。由于外国直接投资意味着取得对外国企业的所有权和控制权,所以,国内企业和外国企业合营会有综合收益。拥有某种特殊产品和技术的企业利用这种优势想扩大其国际经营。

汇率也影响企业的外国直接投资决策,因为它影响着东道国的竞争力。此外,居住国的相对大小和经济周期条件也是影响外国直接投资的因素。

4.结语

本文依据朱恩(Jun,1994)的分析,强调了居住国税收对外国直接投资的重要影响。主要方法是在澄清税收对外国直接投资影响的各种途径中,区分了不同的税收参数的特殊作用。

具体来说,居住国的法定税率表明了居住国税收对源于实行居民原则国家的外国直接投资所得的影响,而居住国的有效税率表明了税收可能影响国内投资与外国投资之间的替代。另一方面,东道国的有效税率代表外国直接投资活动的投资刺激或可抵免的外国税额的数量,取决于投资者的居住国对外国来源所得的政策、投资的类型以及企业的抵免地位。分析的结果表明,居住国的法定税率对来自实行居民原则国家的外国直接投资具有显着的负效应,而东道国税收对投资刺激的影响并不像传统观点所认为的那么大;在评估税收对外国直接投资的影响时,对居住国的税制和东道国的税制的作用要同样考虑,不能偏废其一。。

【参考文献】:

外国直接投资的各种优惠(Foreign-Direct-Investment Incentives)

税收对外国直接投资的影响:哈特曼模型(Effects of Taxation on Foreign Direct Investment:Hartman Model)

税收与国际资本配置:理论考察(Taxation and the International Allocation of Capital:Theoretical Observation)

Boskin,M.and W.Gale,1987,New Results on the Effects of Tax Policy on the International Location of Investment,inM.Feldstein,ed.,TheEffects of TaxationonCapitalAccumulation,Universityof Chicago Press.

Hartman, D. ,1984, Tax Policy and Foreign Direct Investment in the United States,National Tax Journal 37.

Hartman, D.,1985,Tax Policy and Foreign Direct Investment,Journal of Public Economics 26.

Jun, J., 1989, Taxation and International Direct Investment,NBER Working Paper No.3048.

Jun, J.,1990, U.S. Tax Policy and Direct Investment Abroad, in A.Razin and J.Slemrod,eds.,Taxation in the Global Economy,University of Chicago Press.

Jun, J., 1994,How Taxation Affects Foreign Direct Investment,NBER Working Paper No.1307.

Newlon,T.S., 1987, Tax Policy and the Multinational Firm's FinancialPolicy andInvestmentDecisions, Ph.D. Thesis, Princeton University.

Slemrod,J.,1990,Tax Effects on Foreign Direct Investment in the U.S. : Evidence from a Cross- Country Comparison,in A.Razin and J.Slemrod,eds., Taxation in the Global Economy,University of Chicago Press.

Young,K.H.,1988,The Effects of Taxes and Rates of Return on Foreign Direct Investment in the U.S., National Tax Journal 41.