外贸企业税金核算概述

出处:按学科分类—经济 企业管理出版社《涉外会计实用手册》第237页(5631字)

一、税金的概念

税金是经济单位和个人依照国家税法的规定,向国家提供积累的一种形式,它是经济单位和个人的一种支付行为。而国家以税金形式取得的收入又称为税收。税收是国家按法律规定对经济单位和个人无偿征收实物或货币,是国家凭借法律赋予的政治权力,参与国民收入分配和再分配,以取得国家财政收入的一种形式。我国实行社会主义市场经济,税收是积累建设资金、巩固国家政权的重要工具。国家通过税收集中的资金,主要用于社会主义经济建设、文化建设和提高人民的物质文化生活水平,充分体现了“取之于民,用之于民”的社会主义分配关系。我国的各种税收是以各种税法、税则和征税办法为法律依据和工作规程的。各种税法、税则和征税办法总称为国家税收制度,它包括以下要素:

(1)税种。税种是指国家税收制度中规定的税收种类。如目前我国税制规定征收的产品税、增值税、营业税、奖金税等就是四个不同的税种。

(2)课税对象。课税对象是指征收税收的目的物。如产品税、增值税、营业税、关税等是以商品的流转额为课税对象的;利润所得税是以利润所得额为课税对象的;等等。

(3)纳税人。纳税人是指按法律规定负有交纳税款义务的组织或个人。

(4)税目。税目是指各个税种中对课税对象具体规定的项目。

(5)税率。税率是指计算课税对象每一单位应征税额的比例。

(6)纳税环节。纳税环节是指应纳税的产品从生产到消费整个过程的众多的环节中按规定应征纳税款的某一个或几个环节。如某产品在生产环节要交纳产品税或增值税;在商业销售环节要交纳营业税,这就是两个不同的纳税环节。

(7)纳税纪律。纳税纪律是指纳税者必须遵宁的各项规定,包括交纳期限、罚则,等等。

(8)减税免税。按政策规定免交应纳税款的全部称免税;免交一部分则称减税。

二、税收的作用

税收是国家组织收入和调节经济的一个重要经济杠杆。因为税收是以国家为主体,凭借政治权力、用法律形式规定的,具有调节经济的强制性;税收是对各种经济形式的纳税单位和个人的收入进入无偿分配,涉及经济生活中的各个领域,具有调节经济的广泛性;税收最能体现经济政策,善于配合价格等其他经济杠杆协调分配关系,具有调节经济的灵活性;税收的征收管理,必须要深入到企业的各个经营环节,可及时了解掌握经营管理的各种情况和问题,具有反映经济信息的敏感性,因而税收在调节经济活动中占有重要地位。

由于国家能够自觉地按照经济规律,运用税收来对国民经济进行调节,对各方面的经济利益,都发生直接、间接的影响,在搞活微观经济,加强宏观控制方面,都能起到重大作用。具体来说,我国的税收具有以下作用:

(1)为国家筹集资金。由于税收的强制性,它能够保证财政收入的可靠、及时和均衡,为国家建设筹集资金。

(2)调节企业和个人的收入。运用税率高低、减免优待等办法来调节企业和个人的收入,可以作为国家实行国民收入再分配政策的一个工具。

(3)指导生产和消费。配合价格政策调节收入和盈利,以合理指导社会生产和社会消费。

(4)有利于企业加强经营管理。税收可以调节利润水平,促进企业改善经营管理,加强企业经济责任制,提高企业经济效益。

(5)有利于维护国家的经济利益。税收可以在改革开放的政策下,维护国家主权和经济利益,促进对外经济贸易的发展。

三、税金的种类和计算方法

我国现行税法规定的税种有多种,按其对企业收益的影响情况,可归纳为两大类:利前税和利后税。

1.利前税

它是指企业在计算利润之前,按税法规定的税种计算缴纳的税金。主要包括以下几种:

(1)营业税。以商品销售收入额或经营收入额为课税对象的一个税种。纳税人只要取得销售或经营收入,无论有无盈利都必须按规定交纳营业税。其计算公式如下:

应纳税额=课税对象×适用税率

从事零售商品经营的纳税人,以商品销售收入额为计税依据,其适用税率为5%;从事商品批发经营的纳税人,以销售毛利为计税依据,其适用税率为10%;旅馆、饭店,工业性加工经营的纳税人,以营业收入为计税依据,其适用税率为5%;从事修理、饮食、浴池、理发、洗染、照相经营的纳税人,以其经营收入为计税依据,适用税率为3%。

(2)产品税。以产品销售收入额为课税对象的一种税种。凡事从事生产、收购、进口和委托加工应税产品的单位和个人,都应按规定纳税。外贸企业不同环节的应税产品税额的计算方法不尽相同。

委托加工商品,于产品完工入库后,按应税产品出厂价或销售数量计算应纳税额,计算公式如下:

应纳税额=应税产品出厂价×适用税率=应税产品销售数量×适用税率

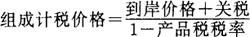

进口产品因其到岸价格不包括关税和产品税在内,在计算应纳产品税时,应以组成计税价格为计税依据。

应纳税额=组成计税价格×适用税率

(3)增值税。以应税产品销售收入中的增值部分为课税对象的一种税种。它在外贸企业征收的范围,包括各种进口、委托加工的应税产品的业务。凡从事属于以上业务范围的企业,都是增值税纳税人。增值税的应纳税额,根据不同税目分别采用“扣额法”和“扣税法”计算。

扣额法是以产品销售收入额扣除规定项目中为生产应税产品外购部分的金额,作为增值额计税的一种方法。其计算公式为:

扣税法是以产品销售收入额依率计算应纳税额后,再扣除规定项目中为生产应税产品外购部分的应纳税额的一种方法。这种方法适用于结构单一的产品。其计算公式为:

(4)城市维护建设税。以实际交纳的营业税、产品税和增值税额为课税对象的一个税种,它是对税征税,属于“三税”的附加。其计算公式为:

其税率按纳税人所在地区确定,市区、县城镇、以及其他地区的税率分别为7%、5%、1%。

(5)教育费附加。是为了加强教育事业,改善教学设施和条件而设立的一种附加征收,不是税种,它以单位和个人实际缴纳的营业税,产品税,增值税的税额为计算依据。教育费附加率为1%-2%,分别与营业税、产品税、增值税同时缴纳,其计算公式如下:

(6)出口关税。是指海关对出口货物或物品征收的关税。出口关税的纳税人是出口货物的发货人及出境物品的所有人。由于出口商品的不同,其出口关税税率也有所不同。

应纳出口关税税额的计算公式如下:

应纳出口关税税额=出口货物完税价格×适用税率

(7)进口关税。指海关对进口货物或物品征收的关税。进口关税的纳税人是进口货物的收货人及入境物品的所有人。进口税率设普通税率和最低税率。普通税率适用于与我国未订有关税互惠条款的贸易条约或协定的国家的进口货物;最低税率适用于与我订有关税互惠条款的贸易条约或协定的国家的进口货物。应纳进口关税税额的计算公式如下:

应纳进口关税税额=进口货物完税价格×适用税率

进口货物海关审定的正常成交价格为基础的到岸价格为完税价格。

(8)土地使用税是以土地面积为课税对象的一个税种。它分等制定差别幅度税额向土地使用人征收。大城市每平方米土地年征税为人民币0.3-1.2元,中等城市0.2-0.8元,小城市及县城0.1-0.4元。当企业使用属于国家所有的土地,应照章缴纳土地使用税。

(9)房产税。以房屋的价值为课税对象的一个税种,纳税人为房产的产权所有人。计税标准按房产原值一次减去10%-30%后的余值计算。其税率:按房产余值计算的,年税率为1.2%;依照房产租金收入计算的,年税率为12%。

(10)车船使用税。是拥有行驶车船的企业,以行驶的车船为课税对象的一个税种。按照机动车船、非机动车船等不同情况,采用不同的计税标准。

(11)印花税。是对企业经济活动和经济往来中书立、领受的凭证征收的一个税种。

印花税税目税率表中列举的凭证要征税,不列举的就不征税。印花税税率为两种:一种是按不同的凭证实行差别比例税率;另一种是对凭证实行定额税率。印花税计税标准分金额和数量两种。凡实行比例税率的凭证都以凭证所载金额为计税依据;凡实行定额税率的凭证,都以凭证件数为计税依据。印花税税额的计算公式如下:

印花税税额=凭证所载应税金额×适用税率

或:印花税税额=应税凭证件数×5元

(12)固定资产投资方向调节税。是为了控制投资规模、引导投资方向、调整投资结构、保证重点建设设立一个税种。在我国境内进行固定资产投资的单位和个人应为该税纳税义务人。投资方向税的计税依据是固定资产投资的项目实际完成的投资额。其中更新改造投资项目按照建筑工程实际完成的投资额计税。在《税目税率表》中,其税率为0%、5%、30%三种。适用0%税率的,都是国家大力支持和鼓励投资的项目,如农林水利类中的农田水利工程等。适用5%的是国家给予适当扶持,实行轻税政策的投资项目,比如汽车工业中的国家定点小轿车等。对国家严格限制发展的投资项目则实行30%的重税政策,比如医药类中的抗衰老滋补药等。

(13)烧油特别税。是对锅炉以及工业窑炉燃烧用的原油、重油计征的一种税。

凡是将原油、重油用于锅炉以及工业窑、炉燃烧用油,都属于烧油特别税的纳税人。烧油特别税额一般规定原油每吨征收40-70元。

(14)特别消费税。是对彩色电视机和轿车所征的特别消费税。凡是在我国境内生产和进口彩色电视机、小轿车的企业、机关、团体、部队、学校等行政、企事业单位以及外国的在华机构、外商在华机构、外商投资企业等一切单位和个人为纳税义务人。对于不同类型的彩电和小轿车,征收的税额也不同。

2.利后税

是企业在核算实现利润以后按税法规定的税率计算缴纳的税金即所得税。

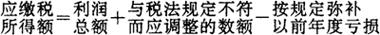

(1)利得税。利得税是企业以纳税所得额为课税对象的一种税种。应纳利得税的计算公式为:

应纳利得税=应纳税所得额×适用税率

(2)能源交通重点建设基金。它是国家为加强能源交通重点项目而征集的基金,不是税收。征集范围包括:一切国营企事业单位、机关团体、部队和地方政府的各项预算外资金以及所有集体企业,私营企业和个体工商户缴纳所得税后的利润。

(3)预算调节基金。它是国家为有效控制预算外资金规模,控制盲目建设和消费基金的过快增长而征集的基金,不是税收。征集范围包括所有国营企业事业单位、机关团体、部队和地方政府的预算外资金,所有集体企业、私营企业以及个体工商户缴纳所得税后的利润。