隐含波动性

书籍:西方经济学大辞典

出处:按学科分类—经济 经济科学出版社《西方经济学大辞典》第290页(763字)

布莱克-斯科尔斯期权定价公式如下:

Pc=SN(d1)-Ke-rtN(d2)

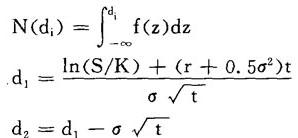

其中,Pc表示买入期权价值,S表示当前股票市价,K表示施权价,t表示距到期日时间长度,r表示年无风险利率,N(d1)与N(d2)分别表示参数为d1和d2的标准正态的概率,即

其中σ2,σ分别表示股票收益的方差和标准差。

在布莱克-斯科尔斯期权定价公式中,如果其他参数保持不变,期权价格和波动性之间存在着一一对应关系,投资者可以通过波动性觉察到期权可能遭受的风险,因此,这种波动性称为隐含波动性。

由于隐含波动性直接同标的资产的当前市场价格连接起来(通过布莱克-斯科尔斯期权定价公式),因此,一些投资专家就认为隐含波动性是比基于历史数据的波动性度量更好的度量,由于认为当前价格综合地概括了将来的信息,隐含波动性又被认为具有前瞻性。

上述观点忽略了这样一个事实,即隐含波动性同期权定价公式中的参数指定密切相关,而参数指定又同标的资产的市场价格所依据的动力学原理有关。这就产生了两方面问题:如果期权定价公式成立,那么期权定价公式中的波动性也可由逆推公式而得到:如果期权定价公式不成立,那么隐含波动性就无法正确解释相应问题。

因此,期权的隐含波动性能够获得更为准确的论断,既不必要,逻辑上也不一致。但是隐含波动性确实传递了导出隐含波动性的当前市场价格所蕴涵的将来的信息。