货币资金最佳持有量的确定

出处:按学科分类—经济 企业管理出版社《现代企业理财手册上》第548页(2455字)

货币资金是一种非盈利性资产,持有量过多,会影响企业的盈利水平,使盈利水平降低;持有量太少,又会造成企业货币资金短缺,从而影响企业生产经营活动的正常进行。因此,在货币资金持有量问题上,同样存在风险与报酬的权衡问题。

如何确定货币资金最佳持有量,目前在西方有多种方法,下面介绍其中的两种方法。

1.存货模式方法

存货模式方法,是将存货经济订货批量模型运用于货币资金,确定货币资金最佳持有量的一种方法。

运用存货模式确定最佳货币资金持有量的前提是,假定企业的现金流入量、流出量以及现金净流量都是稳定的,且可以预测,在企业交易规模和交易时间已知的情况下,企业期望将货币资金持有量降到尽可能低的水平,而把以后交易活动所需要的现金投资在证券上,当发生交易需要现金时,再将证券转换为现金。

这样,由于企业在出售证券或通过借入资金来取得现金时,就必须支付交易成本。如果货币资金持有额越低,则需负担的交易成本也就越高。如果企业持有的货币资金越高,就不需要经常出售证券或借款筹资,所负担的交易成本就低。但是,由于货币资金是非盈利性资产,本身不能带来利润,因而企业持有的货币资金越多,机会成本就越大。持有货币资金的机会成本、证券转换现金的成本及其总成本与货币资金持有量之间的关系可用下图表示。

设:

F-一定期间内满足交易的货币资金需要总量

b——现金与有价证券的每次转换成本

N——最佳货币资金持有量

r——持有货币资金的机会成本(即证券报酬率)

Tc——总成本

-一定期间货币资金占用的机会成本

-一定期间货币资金占用的机会成本

-一定期间现金与有价证券转换成本

-一定期间现金与有价证券转换成本

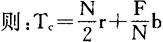

通过求导,得:

例:某企业预计全年需要货币资金总量为8,000,000元,全年中均衡使用。每次兑换现金成本为100元,短期证券年利率为12%,则该企业最佳货币资金持有量为:

上述方法,只有在货币资金收支相当稳定均匀的条件下才能运用。然而在实际工作中,货币资金的收支总是波动变化的,因此采用该方法测定的结果往往存在一定的误差,只能供经营决策者参考。

2.随机模式方法

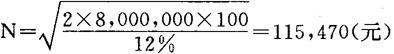

随机模式方法,是假定货币资金收支的波动变化是偶然的,而不是均匀或固定不变的。假定在有货币资金和有价证券这两种资产相结合的条件下,首先测定最大的货币资金余额和最小的可以接受的货币资金余额水平。当货币资金余额达到最高水平时,则用货币资金购买有价证券。当货币资金余额达到最低时,则出售有价证券,使货币资金余额达到最佳持有水平。如果货币资金余额处于最高和最低两极限之间,则不需买卖有价证券。其关系可用下图表示。

由上图可以看出,每天的货币资金余额都可能上下变化波动,当余额达到最高时,则用最高余额与最佳余额之差的货币资金购入有价证券。当余额达到最低点(假定为零)时,则出售相当于最佳余额与最低余额之差额的有价证券,使余额达到最佳余额水平。当余额在最高点和最低点之间上下波动时,则既不购买也不出售有价证券。

根据以上基本原理,可用以下数学模型来计算最佳货币资金余额。

式中:

N-最佳货币资金持有量

b-有价证券与现金的转换成本

d-每天货币资金余额变化的标准离差

r-有价证券报酬率

此外,设最大货币资金余额为h,且h=3N

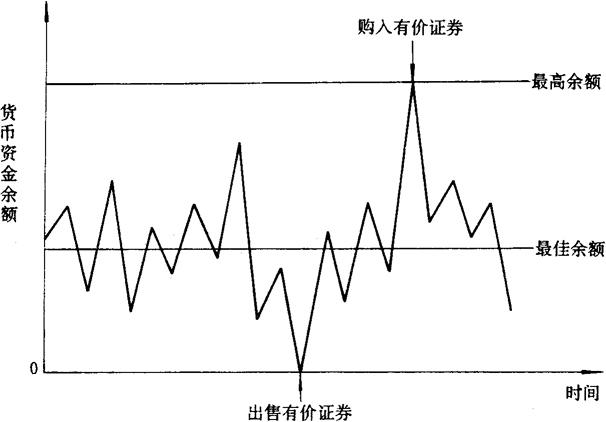

例:某企业货币资金余额变化的标准离差为1000元,每购入或出售有价证券的交易成本为144元,有价证券的年报酬率为18%。试计算货币资金的最佳持有量(年按360天计算)。

以上计算结果表明,企业货币资金最佳持有量为6,000元,最高限额为18,000元,最低为零。当货币资金余额保持在0~18,000元之间时,企业不必采取任何行动,即既不购进有价证券,也不出售有价证券。当货币资金达到18,000元时,则需购入12,000元(即18,000-6,000)的有价证券,当货币资金为零时,则需出售6,000元(即6,000-0)的有价证券。这样即可保持货币资金最佳余额水平。