减轻贫困计划的目标选定

出处:按学科分类—经济 经济科学出版社《公共经济学大辞典》第305页(12488字)

【内容介绍】:

1.引言

无论是发展中国家还是发达国家,减轻贫困是社会福利计划的一部分,也是政府支出的一个主要项目。

特别是对发展中国家来说,极其有限的支出预算更需要准确地选定减轻贫困计划的目标;也就是说,决策者只要十分恰当地选定了目标,就可以用比较少的资源实现较大的贫困减少。当然,准确的目标选定并不是没有成本。现在,有人就已经注意到,保障某项计划的利益确由目标群体获得的管理成本很高(Besley and Kanbur,1993)。

除了管理成本之外,准确的目标选定还要注意可变的劳动供给问题。

比如,在以收入为基础的目标选定情况下,一个家庭通过其自身的努力增加收入。当该家庭的收入超过了临界点时,它同时也就丧失了取得救济金的条件。

把收入与这种救济金联系在一起,显然会削弱家庭自身增加其收入的刺激。这种效应在高收入国家表现得尤为突出(Dilnot and Stark,1989),但在发展中国家还不太严重。但这已经告诉我们,伴随着受益人的劳动供给大幅度下降的目标选定,对估价贫困减轻计划意义重大。

针对这些问题,最近坎布尔等(Kanbur,Keen,and Tuomala,1995,p.91-113)深入研究了贫困减轻计划的目标选定和刺激问题,特别是探讨了可变劳动供给对贫困减轻计划设计的影响。

他们借用了最适税收理论的工具和结果来分析目标选定的刺激效应,但在方法上与最适税收理论有所不同。第一,他们把政策目标看作是贫困指数最小化,而不是社会福利函数最大化。

这种方法不是没有受到过批评(Stern,1987),但至少在技术上说,这种方法比较简单。不严格地说,按效用定义的贫困指数(所有超过某一临界点的家庭,赋予其令权数)只不过是社会福利函数的一种特殊形式。

第二,他们根据森(Sen,1985)的研究成果,重点探讨的是非福利主义者方法在政策分析上的应用。

他们认为,在实践中,大多数政策争论所关注的贫困指数几乎都是以收入而不是以效用界定的,这在有刺激效应的情况下,结果会发生很大变化,变化的方向甚至不同,因为在强调穷人收入的同时,并没有强调穷人怎样努力工作取得收入。因此,他们在考虑劳动供给是可变的因素来界定衡量贫困的方法之后,对以前讨论的最适目标选定作了修正。

2.贫困的测定

贫困测定本身其实就是一个庞大的课题(Atkinson,1987;Ravallion,1994),这里并不打算对贫困测定理论和方法全面讨论,只是把可变劳动供给纳入传统的测定方法中,以为后面的分析打下基础。

2.1 贫困测定的标准方法

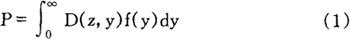

贫困测定的标准方法首先把某家庭(或个人)h可用于支出的收入yh与贫困线z进行比较。由于在yh≤z的情况下,h是穷人,故总贫困可以用下列形式的指数来测定:

式中,D(z,y)是拥有收入y的个人的贫困程度,f(y)是y的密度。

如果D(x,y)=max(z-y,0),那么,P就是总贫困缺口。

在没有劳动供给反应以及只有一种消费品的情况下,以两种十分不同的方式测定贫困都正确。第一种方式是所谓的福利主义方法,确认和量化贫困的基本问题是个人的已实现福利水平。依据这种方法,当一个家庭没有达到某种贫困线效用水平(uz)时,这个家庭就是贫困家庭。

在只有一种消费品的情况下,家庭h的效用只不过是u(xh),其中,u(·)是直接效用函数,x代表这一种物品的消费。由于根据家庭h的预算约束推导出xh=yh,所以,条件u(xh)≤u2等同于yh≤z,其中,z=u-1(uz)。

贫困指数P只是度量了效用比uz少多少。第二种方式是不以效用概念为基础的非福利主义者方法。这种方法把贫困看作是不能取得数量z的消费品。其基本问题是由此而产生的消费潜能而非福利。

就这种最简单的情况而言,福利主义者方法和非福利主义者方法在贫困测定上没有什么不同。可是,在考虑到劳动供给反应的情况下,这两种方法的等价性就被打破了。下面,我们具体分析这两种方法。

2.2 福利主义者方法

首先考察存在劳动供给反应情况下贫困测定的福利主义者方法。从贫困线效用水平uz开始,界定间接效用函数V(q,w,B),给出在下列条件下可以获得的最大效用:对于N个商品,消费者价格q=(qi),工资率为w,一次性总额收入为B。假定一次性收入在包括在个人的时间和商品禀赋的价值之中,消费者价格在各家庭间都一样,家庭h取得的效用因此为V(q,wh,Bh)。

所以,如果

V(q,wh,Bh)≤uz (2)

家庭h就是贫困家庭。

利用金(King,1983)提出的方法,可以用下式定义等价收入函数yE(q,qR,wh,wR,Bh):

V(qR,wR,yE)=V(q,wh,Bh) (3)

也就是说,yE代表这样一种一次性收入,在这种收入情况下,家庭h面临参考消费者价格qR和参考工资率wR时的境况与被估价情况下的境况一样好,这后一种情况用家庭h实际面临的消费者价格q、工资率wh和一次性收入Bh来描述。表明家庭h是贫困家庭的条件式(2)等同于yE≤z,但现在的z由V(qR,wR,z)=uz来界定,贫困的测定公式是:

(4)

(4)

式中, 是由z=yE(q,qR,

是由z=yE(q,qR, ,wR,0)界定的贫困工资,g(w)是工资密度,假定对于所有h,Bh=0。因此,从原则上说,在有劳动供给反应和家庭特定工资率情况下,构建福利主义者贫困测定方法并不难。但是,需要指出的是,在估价等价收入时,选择参考价格特别是参考工资带有随意性。更准确地说,最重要的是相对参考价格向量qR/wR。

,wR,0)界定的贫困工资,g(w)是工资密度,假定对于所有h,Bh=0。因此,从原则上说,在有劳动供给反应和家庭特定工资率情况下,构建福利主义者贫困测定方法并不难。但是,需要指出的是,在估价等价收入时,选择参考价格特别是参考工资带有随意性。更准确地说,最重要的是相对参考价格向量qR/wR。

由于间接效用函数在价格和收入上是零阶齐次的,所以,根据(3)式可得,以闲暇单位测定的等价收入(亦即yE/wR)仅通过qR/wR取决于参考价格。可是,选择不同的参考价格,将导致不同的贫困减轻方案排序。

2.3 非福利主义方法

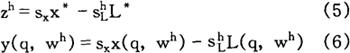

分析非福利主义方法的一个起始点是规定一组特定的消费和劳动供给,作为估价实际消费和劳动供给组合的参考。这个目标[(N+1)-向量(x*,L*)]不是参考效用而产生的,而是根据有关家庭需要获得的消费标准的以前的观点产生的。例如,为了避免贫困,家庭应当能够在工作努力不过量的情况下获得适当地摄取营养。因此,主要任务就成了测定个人的实际消费向量(x,L)与目标向量之间的差距,而其度量方法不只一种。

出于简化起见,这里只考察以D[z,y(q,w)]为形式的贫困测定方法,其中,

式中,x(·)和L(·)分别代表马歇尔式商品需求函数和劳动供给函数。在方程式(5)中,zh是以价值取得目标向量所需资源的价值定义的贫困线,在有些情况下,影子价格 方程式(6)中,y(q,wh)是家庭h实际使用的净资源的影子价值。假定y随w严格递增,zh不会随wh而增加太快,存在一种惟一的贫困线工资w*,在这种工资上,y(q,w*)=z,贫困可用下式测定:

方程式(6)中,y(q,wh)是家庭h实际使用的净资源的影子价值。假定y随w严格递增,zh不会随wh而增加太快,存在一种惟一的贫困线工资w*,在这种工资上,y(q,w*)=z,贫困可用下式测定: (7)

(7)

具体考察这样一种情况,在这种情况下,D(·)取决于贫困缺口z-y(w)。于是,贫困的估价方法就是:为了取得目标向量(x*,L*),家庭h需要多少资源才能超过家庭h实际可利用的资源。

接下来的问题便是如何估价这些资源,也就是说,如何规定影子价格Sh。从技术上说,有一种方法可按生产者价格估价,即令sx=p=q-t。

其中,p代表生产者价格,t代表商品税向量,并假定在劳动收入不征税的情况下, 。但是,作为非福利主义者方法基础的价值判断也许指明了其他影子价格。

。但是,作为非福利主义者方法基础的价值判断也许指明了其他影子价格。

例如,有些商品也许被认为与实现最低生活水平没有关系,在这种情况下,影子价格是零。

这里,一个非常重要的问题是,决策者常常赋予消费能力以正的权数,而赋予闲暇享受以零权数。

笼统地说,只要人们能够维持还过得去的消费水平,决策者就不管人们如何去努力工作。极端说法就是这种观点相当于 。

。

对于上述这些问题,坎布尔等(Kanbur,Keen,and Tuomala.1995,p.91-113)并没有深入分析,他们集中研究的是劳动供给反应纳入贫困减轻分析中所产生的结果。为此,他们假定当以方程式(7)定义贫困时,sx=p;也就是说,假定消费品按生产者价格估价,对闲暇的估价 暂不受限制,但假定

暂不受限制,但假定 与消费者价格q无关。

与消费者价格q无关。

3.按商品选定目标

政府为了减轻贫困,哪些商品应予以补贴?哪些商品应当征税?具体来说,假定有两种商品,商品1和商品2,政府可以对它们补贴或征税而满足总体预算限制。劳动供给是可变的,但劳动收入不征税。首先从这样一种情况开始,在这种情况下,这两种商品都不予补贴或征税;如果对商品2给予少量补贴,而其资金来源于对商品1的征税,这对总贫困P有什么影响?

贝斯里和坎布尔(Besley and Kanbur,1988)从福利主义者的观点提出了这个问题。他们实际上假定劳动供给反应是零,但也表明放宽这个假设并不影响其核心结论。

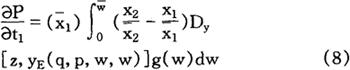

如若以等价收入(即把每一家庭的参考工资作为其实际工资)定义贫困,对商品1少量征税(因而对商品2少量补贴)对P的影响是:

式中,xi代表商品i的消费, 代表其按人口的平均值,

代表其按人口的平均值, 代表由

代表由 界定的贫困线工资。如果Dy<0,那么,方程式(8)的解释就很简单:当穷人对商品2的消费比对商品1的消费要集中得多,那么,就应当对商品1征税而补贴商品2。

界定的贫困线工资。如果Dy<0,那么,方程式(8)的解释就很简单:当穷人对商品2的消费比对商品1的消费要集中得多,那么,就应当对商品1征税而补贴商品2。

需要指出的是,为了简便起见,没有考虑价格弹性反映出这样的假设,即起始点是一种没有税收或补贴的情况。否则,就会产生超额负担问题,消费品的需求弹性以及劳动供给反应就会起作用。

(8)式实质上与贝斯里和坎布尔(Besley and Kanbur,1988)的结果相同,惟一的差异就是他们使用的是福斯特等(Foster,Greer,and Thorbecke,1984)计算出来的贫困指数,而不是这里的更为一般的形式。因此,可变劳动供给对福利主义者的分析没什么影响。

商品i的消费者价格变化对家庭福利的影响只不过与其对i的消费成正比。由于这种劳动供给的初始水平是个人为了使效用最大化而选定的,该水平的微小变化(也许是由伴随税收-补贴计划而发生的商品价格变化引致的)对福利没有影响,因而对福利主义者所界定的贫困也没有影响。

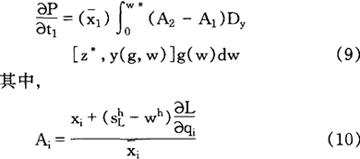

现在从非福利主义者的角度来考察相同的问题。在保持收入中性的情况下,对商品2给予少量补贴,但现在以方程(7)式表示的贫困指数来估价:

通过把方程式(9)和(10)与方程式(8)进行比较可知,采用非福利主义者方法来选定补贴目标的惟一结果是以 的形式来考虑劳动供给因素的。

的形式来考虑劳动供给因素的。

在两种情况下,劳动供给因素不存在。第一种情况是劳动供给决策不受所研究商品的消费者价格的影响 。

。

第二种情况是个人贫困当中的闲暇因素按个人的工资率来估价(s =wh)。当然,

=wh)。当然, 也有其他可能的选择,其中之一就是

也有其他可能的选择,其中之一就是 。

。

于是,方程式(10)变为:

式中,bi=qixi/wL,代表商品i在预算中所占的比例, 代表它的平均值,

代表它的平均值, ln qi,代表劳动供给对qi的弹性。在其他条件不变的情况下,εLi越是正的,对商品i补贴的情况越糟;也就是说,这种补贴会使劳动供给减少。

ln qi,代表劳动供给对qi的弹性。在其他条件不变的情况下,εLi越是正的,对商品i补贴的情况越糟;也就是说,这种补贴会使劳动供给减少。

当 时,政策的惟一目标是尽可能地使穷人的消费接近于目标消费向量(

时,政策的惟一目标是尽可能地使穷人的消费接近于目标消费向量( ,

, )。有两种方式可以实现这一目的。

)。有两种方式可以实现这一目的。

第一,政府给予补贴,能使家庭在任何既定的收入情况下购买到较大数量的消费品。第二,鼓励家庭增加他们的收入,能使他们在任何既定的价格情况下购买更多的消费品。

4.按收入选定目标

在没有刺激效应以及有足够的资源用于减轻贫困的情况下,以收入为基础选定目标是轻而易举的。在确立了贫困线之后,最初低于该贫困线的任何人都可以得到一笔转让,使其刚好超过该贫困线(Bourguignon and Fields,1990)。

倘若在转让或筹措这些资源过程中没有劳动供给反应或其他效应,倘若信息成本和管理成本几乎为零,那么,这种方法是完美的目标选定方法。但是,一旦有刺激效应,就会出现种种问题。由于完美的目标选定法意味着在贫困线之下的人适用100%的有效边际税率,那么,穷人就不会有动力去赚取收入。他们的理性劳动供给决策也许是要大大增加消除其贫困的收入成本。因此,刺激效应消除对穷人征收的100%边际税率。

更为复杂的问题是这种税率应当多高或多低,应当怎样随收入的变化而变化。

米尔利斯(Mirrlees,1971)最先从福利主义者的角度探讨了非线性所得税的最适设计。在个人所面临的税收-转让计划既定的情况下,米尔利斯建立了个人在工作与闲暇间选择模型而直接处理劳动供给的刺激问题。

假定存在着大量的个人,他们的差异仅表现在他们所能挣得的税前工资不同。然后,政府选择这样一种方案,这种方案使社会福利函数最大化,而这种社会福利函数是按个人的福利即他们来自消费-闲暇组合的效用界定的。

但如前所述,这种福利主义者方法与大多数政策争论的基调明显不协调。因此,坎布尔、基恩和图马拉(Kanbur,Keen,and Tuomala,1994)探讨了另一种设计非线性所得税制的方法,贝斯里和科特(Besley and Coate,1992)采用了类似的方法分析工作福利制度。按照坎布尔-基恩-图马拉方法,政策的目标就是要使以收入为基础的贫困指数最小化,而不是使社会福利最大化。

福利主义者在研究最适非线性所得税时,得到三个主要的定性结论:(1)边际税率皆为非负;(2)只要每个人的劳动供给达到最适状态,最低收入者适用的边际税率就应当为零;(3)只要总体工资上弹,最高收入者适用的边际税率就应当为零。

当政策目标不是使社会福利最大化而是使收入贫困最小化时,上述这些结论还是否适用?坎布尔、基恩和图马拉(Kanbur,Keen,and Tuomala,1994)曾经证明,第三个结论无疑是适用的。因为从减轻贫困角度来看,关心最高收入者(以及任何不穷的人)的原因就在于他们是收入来源。

众所周知,如果最高收入者适用边际税率是严格正的,那么,只要稍微降低这个边际税率,就可以获取更多的(税收)收入,因此而诱使最高收入者去挣额外的应税收入。相反,如果政策目标是使收入贫困最小化,第一个结论和第二个结论就被推翻。倘若对于工作能力最低的收入者来说是最适的话,那么,在收入分配最底端的边际税率应当是严格负的。也就是说,应当付给最贫困者以边际收入补贴。

尽管这从福利主义者的观点来看是不可能的,但从非福利主义者观点来看则是最适的。为了弄清这是为什么,考察这样一种初始状态,在这种状态下,最低能力的人有工作,并面临着严格负的边际税率。

现假定这个人面临的边际税率递增,而其初始毛收入适用的平均税率不变。

于是,最穷工人的通过初始消费-闲暇组合的预算限制线转动的效应是这个人的福利提高(因为在初始消费-闲暇组合仍然是可行的情况下,个人的行为一有变化必然表明福利增加),而个人的净收入下降(因为仅有的刺激效应是边际税率提高所引致有利于闲暇的替代效应),政府的收入增加(因为补贴是以比较窄的基础按较低的比率给予的)。

从福利主义者的角度来看,个人的效用利得和政府的收入利得综合在一起,无疑使这种改革是理想的。但从非福利主义者的角度来看,政府的收入利得是良好的,但最穷工人的净收入损失则不可取。

以收入为基础的贫困指数最小化要求这两种效应相互抵消,从而使对最穷的人边际补贴是最适的。

然而,这种最适的负边际税率仅限于给予穷人当中的最穷者。

对于那些自己发现恰好处于贫困线上的人来说,最适边际税率是严格正的。

非福利主义者方法的这些性质表明了贫困线之下的边际税率格局。但最穷的人适用的边际税率低到什么程度乃至是负的?贫困线z的准确位置和贫困函数D(·)的形式对这种贫困最小化税率结构将产生怎样的影响?

坎布尔、基恩和图马拉(Kanbur,Keen,and Tuomala,1995)就这些问题进行了模拟分析。他们假定科布-道格拉斯偏好(CobbDouglas preferences)为:

u(x,L)=(1-δ)ln(x)+δln(1-L)δe(0,1) (12)

式中,δ=1/2,ln(w)是正态分布,政府收入为毛收入的10%。

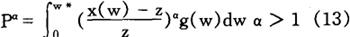

他们采用弗斯特-格里尔-瑟尔伯克(Foster,Greer,and Thorbecke,1984)贫困指数形式,即

式中,x(w)代表用品工资w的个人消费,α是对穷人的不公平厌恶程度的简易参数化。在科布-道格拉斯偏好(因而消费与工作间的边际替代率是严格正的)和对数正态工资分布(因而w的底线是零)的情况下,只有该分布的下端适用的边际税率是无穷负的,有些人才肯工作。无论从福利主义者的角度来看还是从收入贫困最小化的角度来看,有某些人闲置也许是最适的。如上所述,从福利主义者的观点来看,收入分布下端适用的最适边际税率是严格正的;而从政策目标是使收入贫困最小化以及在最适状态下有些家庭是闲置的角度来看,不能确定收入分布端点适用的最适边际税率。

坎布尔、基恩和图马拉所作的模拟分析结果表明:第一,最低毛收入适用的边际税率(如刚刚所指出,这原则上尚不能确定)是正的:它不仅不是负的,而且它甚至还不低。第二,边际税率从最穷的人到最富的人单调下降。

第三,贫困线提高将降低处于贫困线和贫困线之下收入的最适边际税率。第四,穷人对不公平的厌恶程度提高会提高他们所面临的最适边际税率。

总之,他们所发现的最重要的特征是穷人适用的边际税率总是相当高。

5.按指标选定目标

在上述分析中一直假定个人仅在其不可观测的能力上有差异。

然而,现在普遍认为在管理收入相关转让的过程中潜在着很大的刺激成本和其他成本。克服这些成本的一种方法就是按比较容易观测的并与不可观测特征相关的指标把人们区分开来。

例如,个人的劳动市场地位或人口属性可以显示出基本能力的信息,转让可以偶尔按照这些特征来决定。这种信息最适使用的理论最初是由阿克洛夫(Akerlof,1978)提出的,后来经过许多经济学家(Kanbur,1987;Besley and Kanbur,1988;Ravallion,1987)的努力而得到发展。特别是坎布尔和基恩(Kanbur and Keen,1989)建立了一个相对简单的框架,探讨了存在刺激效应的情况下非收入信息的最适利用。

他们假定人口可以划分为两类相互排斥的群体,A和B,家庭不能在这两个群体间转换。对这两类人适用截然不同的方案:他们面临着不同的人头补贴GK和不同的边际税率tK(K=A,B)。这两类人的不同表现在两个方面:第一,群体内部的工资分布gK(w)不同,例如,一些人可能比另一些人穷。

第二,他们的劳动供给行为反应程度不同。具体来说,虽然所有人具有科布-道格拉斯偏好(如方程式12所示),但是,参数δ在这两个群体之间不同。贫困以弗斯特-格里尔-瑟尔伯克指数来估价,故在满足政府的预算限制情况下,政策目标是使

(14)

(14)

最小化。

式中, 如方程式(13)所界定,θ是群体A在人口中所占的比重,拥有税前工资w的K类家庭的净收入是:

如方程式(13)所界定,θ是群体A在人口中所占的比重,拥有税前工资w的K类家庭的净收入是:

x(w;K)=(1-δK)[(1-tK)w+GK] (15)

假定这两类人具有相同的贫困线z。

令税率tK一定,在什么情况下通过削减给予某一群体的人头补贴以便筹集资金来增加另一群体的补贴而达到减少总贫困Pα的目的?只有当

时,这种避开群体B而重新选定群体A作为资助目标才能减少总贫困(Kanbur and Keen,1989)。式中,

σ(δ,t)=(1-δ)(1-t)/[1-t(1-δ)] (17)

在(16)式和(17)式中,刺激效应通过σ(·)表现出来。

当δA比较低时,增加群体A的人头补贴的收入效应相对较弱;相反,当δB较高时,消除减少群体B的人头补贴的影响的收入效应相对较强。当tA比较低时,群体A的成员因其较高的一次性收入而减少工作时数以及税款的收入成本也比较低;相反,较高的tB有助于从群体B的已增加的劳动供给中取得收入。

(16)式所表明的目标选定规则对于任意边际税率tK都成立。当政府可以选择这些边际税率时,依据由此产生的一阶条件,贫困最小化要求

式中, 代表群体K的平均净收入。

代表群体K的平均净收入。

就α=1这种情况而言,条件式(18)将简化为下列条件:

ΓA=ΓB (19)

式中,ΓK代表群体K中穷人的净收入占该群体净收入总额的比例。条件式(18)和(19)表明了如何以一种相对简单明了的方式,利用简化的假设条件把劳动供给反应用于目标选定的指标中。

。【参考文献】:公共支出对收入分配影响的测定(Measuring the Distributional Impact of Public Expenditures)

公共教育支出的分配效应测定(Measuring the Distributional Effects of Public Education Spending)

Akerlof, G. A., 1978, The Economics of Tagging as Applied to the Optimal Income Tax, Welfare Programes, and Manpower Planning, American Economic Review 68.

Atkinson, A. B., 1987, On the Measurement of Poverty, Econometrica 55.

Besley, T. and S. Coate, 1992, Workfare vs. Welfare: Incentive Arguments for Work Requirements in Poverty Alleviation Programs, American Economic Review 82.

Besley, T. and R. Kanbur, 1988, Food Subsidies and Poverty Alleviation,Economic Journal 92,

Besley, T. and R. Kanbur, 1993, The Principles of Targeting, in M. Lipton and J. van der Gaag, eds., Including the Poor, World Bank.

Bourguignon, F. and G. S. Fields, 1990, Poverty Measures and Anti-Poverty Policy, Recherches Economiques de Louvain 56.

Dilnot, A. andG. Stark, 1989, The Poveny Trap, Tax Cuts, and the Reform of Social Security, in A. Dilnot and I. Walker, eds., The Economics of Social Security, Clarendon Press.

Foster, J. E., J. Greer, and E. Thorbecke, 1984, A Class of Decomposable Poverty Measures, Econometrica 52.

Kanbur, R., 1987, Transfers, Targeting, and Poveny, Economic Policy 4.

Kanbur, R. and M. J. Keen, 1989, Poverty, Incentives, and Linear Income Taxation, in A. Dilnot and I. Walker, eds., The Economics of Social Security, Clarendon Prss.

Kanbur, R., M. J. Keen, and M. Tuomala, 1994, Optimal Nonlinear Income Taxation for the Alleviation of Income Poverty, European Economic Review 38.

Kanbur, R., M. J. Keen, and M. Tuomala, 1995, Labor Supply and Targeting in Poverty-Alleviation Programs, in D. van de Walle and K. Nead, eds., Public Spending and the Poor: Theory and Evidence, The Johns Hopkins University Press.

King, M. A., 1983, Welfare Analysis of Tax Reforms Using Household Data, Journal of Public Economics 21.

Mirrlees, J. A., 1971, An Expliration in the Theory of Optimum Income Taxation, Review of Economic Studies 38.

Ravallion, M., 1987, Land-Contingent Poverty Allevia-tion Schemes, World Development 17.

Ravallion, M., 1994, Poverty of Comparisons, Funda-mentals of Pure and Applied Economics 56, Harwood Academic Press.

Sen, A. K., 1985, Commodities and Capabilities, North-Holland.

Stem, N. H., 1987, Comment on Kanbur (1987), Economic Policy 4.