投资中心的运行与评价

出处:按学科分类—经济 企业管理出版社《现代企业内部会计实用手册》第174页(5091字)

责任中心的设置是企业的组织结构向分权化急剧发展的必然结果。特别是投资中心,它们的管理人员在其职责范围内处理各项经济业务有较大的自主权。有时投资中心自主权限之大,几乎与独立的企业相仿。在这种情况下,对它们的工作成果进行考核与评价,就要比对成本中心和利润中心要更加复杂一些。另外当总公司有笔闲散资金需要分配时,究竟分给哪个投资中心较为有利,这也会提出对投资中心的工作成果应该怎样考核与评价的问题。

由于投资中心实质上也是利润中心,它不仅需要对成本、收入、利润负责,而且还要对所占用的全部投资承担责任,因而对投资中心的考核与评价除成本、收入和利润等指标外,重点应放在“投资报酬率”(Retrmn Investment简称ROI和“剩余收益”(Residval Incave简称RI)两个指标上,兹分述如下:

一、投资报酬率

(一)投资报酬率的概念

投资报酬率就是净利占投资额的百分比,也叫做投资利润率或投资收回率。其计算公式如下:

投资报酬率=净利/投资

例如,净利为10000元,投资为100000元,则投资报酬率为10%。

在这里,“净利”可以是指营业净利,可以是指税前净利(即营业净利加上利息收入,减去利息支出),也可以是指税后净利(即税前净利减去所得税)。“投资”可以是指包括股本,准备金和保留盈余在内的资本,也可以是指资本加负债,也可以是指固定资产和流动资产在内的全部资产。固定资产可以按原值计价,也可以按净值计价。总之,各公司的具体算法都不一致。

(二)提高投资报酬率的途径

对西方企业来说,投资报酬率越高越好。投资报酬率的提高有以下五种情况:

1.投资不变,净利增加;

2.净利不变,投资减少;

3.净利增加,投资减少;

4.净利增加的幅度超过投资增加的幅度;

5.净利减少的幅度低于投资减少的幅度。

提高净利的途径是:改进产品设计,增加产量,在提高质量的基础上提高售价,降低原材料和动力消耗,提高劳动生产率,节约销售和管理费用等。减少投资和充分利用资产的办法是:将一班制改为二班制或三班制,提高设备完好率和生产率,出售或出租的多余的固定资产,努力降低存货,及时收回应收帐款,为闲置的现金安排有利的投资等。

(三)投资报酬率的分解

投资报酬率也是销售利润率和投资周转次数相乘积。销售利润率就是净利占销售收入的百分率,也叫利润边际(Profit Maryin)。投资周转次数就是销售收入对投资的倍数,也叫投资周转率。投资报酬率的分解式如下:

=销售利润率×投资周转次数

投资报酬分解为销售利润率和投资周转次数,有利于公司对投资中心的控制和考核。例如,某公司总的目标投资报酬率为12%,图表4-4中的12种情况都可以达到这个水平。

图表4-4

如果将投资周转数作横坐标,销售利润率作纵坐标,上列六种情况可以在坐标图上形成一条曲线,如图表4-5所示。

图表4-5

设公司有A、B、C、D四个投资中心,它们实际达到的投资周转次数,销售利润率和投资报酬如图表4-6所示。

图表4-6

将这四个投资中心的投资报酬标入图表4-5,就可以清楚地看到,A、B两个投资中心的投资报酬率低于目标水平,所以在目标投资报酬率曲线的左下方。A投资中心可能是由于产品推销不利,投资周转次数过低;B投资中心可能成本控制较差,所以销售利润率不很理想。

C、D两个投资中心的投资报酬率都超过目标水平,所以均在曲线的右上方。但是,C投资中心的投资周转次数和D投资中心的销售利润率因何如此之低,仍需研究改进。

(四)投资报酬率的优缺点

投资报酬是衡量投资效果的一个有效尺度,它能综合反映一个公司或投资中心各方面工作的成败。公司可以为各投资中心规定一个共同的期望投资报酬率,也可以为每个投资中心分别规定不同的期望投资报酬率,作为努力的目标,公司可以通过这个指标评价考核全公司和各个投资中心的全部经营成果。通过这个指标,可以在历史各期之间进行比较,可以在零售业与批发业之间进行比较,可以在商业、工业、农业之间进行比较,可以在石油业、钢铁业、汽车业之间进行比较,可以在同行业的各公司之间进行比较,也可以在同一个公司的各种投资中心之间进行比较。公司可以通过期望投资报酬率与资本成本的比较,作出是否筹资和投资的决策,以及是否应增或撤销某个部门或某处产品的决策。投资者可以根据投资报酬率的高低,将资本由一个国家转入另一个国家,由一个行业转入另一个行业,由一个公司转入另一个公司。可见,投资报酬率是反映经营成效最好的指标,也是用途最为广泛的一个经济指标。

但是,投资报酬率也不是完美无缺的,有其一定的局限性,在实际运用中,有时会遇到某些困难。

为了计算各投资中心的投资报酬率,联合使用的资产必须在各投资中心之间进行分配,但在分配时很难做到完全公平合理,且不带一点武断。

如果不计算投资报酬率时,固定资产的价值按净值计算,那么投资中心的经理只要坚持不作新的投资或尽量不投资,固定资产的净值就会逐年下降。即使净利不变,投资报酬率也会随时间的推移而不断上升。这样,经理的工作得到好评,而公司的长远利润却受到了损害。为了弥补这种缺隐,固定资产不按净值计价,而按原值(原始成本)计价。

长期的通货膨胀,使西方企业资产的帐面价值(历史成本)过低而严重失实,并因此而少计折旧,虚增了净利。根据夸张了的净利和缩小了的资产价值算出来的投资报酬率,当然不能反映真正的投资效果。要消除通货膨胀带来的假象,在计算投资报酬率时必须用固定资产的重置成本来代替帐面的历史成本,并按重置成本计算折旧。图表4-7就是一个反映两种计算方法显着差别的例子。

图表4-7

从图表4-7中可以看到,该公司真正的投资报酬率只有1%,如果不顾通货膨胀因素,仍按帐面数字计算,将把投资报酬率夸大为12%,严重地歪曲了真象。

单纯依靠投资报酬率来控制和考核各投资中心的工作,有时会发生下述不应有的现象:一些投资中心接受了有损公司利益的投资项目,而另一些投资中心却放弃了对公司有利的项目。

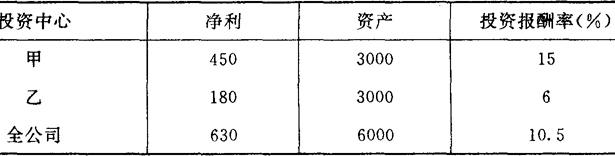

[例]某公司下面设有两个投资中心,它们和全公司的投资报酬率如图表4-8所示。

图表4-8

假设甲投资中心遇到一个投资项目,投资额为2000元,期望净利为290元,从图表4-9中可以看到,这个投资项目将使公司得益非浅。

图表4-9

这个投资项目能使公司的投资报酬率由11%上升到12%,显然是一个好的投资项目。但是,甲投资中心不愿意接受它,因为它将使甲投资中心的投资报酬率由15%下降到14.8%。

又假设,乙投资中心很高兴的接纳了一个投资项目,投资额为1000元,期望净利为80元。于是,它的投资报酬率由5%上升到6%,并因此而得到了好评。实际上,这个投资项目将公司的投资报酬率由11%下降到10.5%,本来应该拒绝的。这个投资项目造成的结果图表4-10所示。

图表4—10

为了避免这种弊病,许多公司建立了投资委员会,专门负责监督全公司的投资决策,以保证各投资中心的决策符合全公司的利益。

二、剩余收益

由于投资报酬率有上述缺点,所以美国通用电气公司首创一个新的指标——剩余的利润或剩余收益(Residual Incame),用以评价和考核各个投资中心。投资中心获得了净利减去按所用资本计算的资金成本(指绝对额),剩余的部分就叫做剩余利润。资金成本,一般按公司的加权平均资金成本比较计算,也可以按照公司为每个投资中心分别规定的不同的资金成本比率或期望的投资报酬率计算。

[例]据以上例材料,该公司的加权平均资金成本为10%,甲投资中心使用资本为300元,目标期望净利为450元,则其目标剩余利润就为150元:

净利 450

资本成本(3000×10%) 300

剩余利润 150

如果按剩余利润指标考核甲投资中心,那么它就不会拒绝对公司有利的投资项目,因为这样的投资项目也将增加它的剩余利润。例如,投资额为2000元而净利290元的投资项目,将会使它的剩余利润由原来的150元上升为240元:

净利(450+290) 740

资金成本(5000×10%) 500

剩余利润 240

同时,它也不会采纳对公司不利的投资项目,以免降低它的剩余利润。例如,投资额为1000元而净利为80元(低于资金成本)的投资项目,将使它的剩余利润由150元下降为130元,必将遭到它的拒绝:

净利(450+80) 530

资金成本(4000×10%) 400

剩余利润 130

可见,用剩余利润指标考核投资中心,可以在投资决策方面使各个投资中心的利益与公司的利益取得一致。