赤字融资的不同方法对货币供给的影响

出处:按学科分类—经济 经济科学出版社《公共经济学大辞典》第935页(15657字)

【内容介绍】:

一般而言,一国弥补预算赤字的方法主要有三大类,即举借内债、发行货币和举借外债,前两者属于国内融资,其中,举借内债又分为向国内商业银行借债和向国内非银行公众借债。

研究这些方法的必要性在于,预算赤字的稳定效应在很大程度上取决于这些方法对货币供给的影响,而不同的融资方法对货币供给的影响又大相径庭。

1.向商业银行融资

通过商业银行为预算赤字融资对货币供给的影响,要视商业银行如何重新配置其资产组合而定。商业银行为赤字融资的方法有三种,即为购买政府债券而向货币当局借入准备金、减少其超额准备金持有量、要求非银行公众还清以前的贷款。下面,我们就分别讨论这三种融资方法对货币供给的影响。

1.1 通过借入准备金融资

在缺乏有效的公开市场业务的情况下,贴现率和贴现窗口活动(discount window activities)在稳定货币和信贷总量以及把准备金注入经济中的作用更加重要。特别是在发展中国家,贴现窗口是向银行企业和其他金融中介机构贷款的主要资金来源(Sundararajan and Molho,1988,p.321-351)。

在对货币供给的影响上,增加借入准备金(borrowed reserves)等于赤字货币化。中央银行只是为了购买政府债券而增加对银行系统的贷款,因增加货币基础而直接引起货币供给增加,其数量等于这种贷款数量。

即使中央银行以银行资产作担保而增加对银行系统的贷款,但这也不能完全表明中央银行为了给预算赤字融资而增加对商业银行的贷款。货币当局也许正在增加对银行系统的贷款,以实现某些货币政策目标,诸如减轻发行公债对利率产生的上扬压力。或者,中央银行向银行系统注入更多的准备金为的是实现某些政策目标,诸如消除政府举债对经济可利用的银行贷款的影响。即使中央银行的这类活动增加了货币供给,但也不能得到这样的结论,即货币政策的制定者是为使债务货币化而增加对银行系统的贷款。

1.2 通过减少超额准备金融资

许多商业银行持有的超额准备金很大,足以为分配给它们的新发行政府债券融资。银行系统资产负债表分析表明,在政府债券销售的收入已通过政府支出又重新注入到经济中之后,超额准备金的减少如何导致潜在存款和货币供给的增加。

公众通过存款、借款、再存款、再借款,会引起大量货币创造,其具体数量取决于通货-存款比率和必要准备金比率的大小。

利用货币乘数分析表明,超额准备金的减少提高了货币乘数值;同时,在货币基础水平既定的情况下,货币供给增加。

有关商业银行通过减少其超额准备金来购买政府债券的研究指出,如果商业银行对政府的贷款不是通过借入准备金融资的,或者,不是以牺牲银行对非银行公众的贷款融资的,那么,肯定就会是以减少其超额准备金融资的。因此,当政府从银行的借款增加时,如果超额准备金减少了,货币供给就会增加。

寇特斯和卡特卡惕(Coats and Khatkhate,1978,p.179-193)构建了一个模型用来估计超额准备金方程,该方程的自变量包括存款总额、贷款、商业银行持有的政府债务、利率和贴现率、存款准备金比率、超额准备金的时滞值以及活期存款-存款总额比率。他们利用20个国家样本进行经验分析,考察商业银行为预算赤字融资是否会影响其超额准备金持有量以及货币供给。

结果表明,商业银行持有政府债券增加之后超额准备金减少在大多数样本国家并不明显,对货币供给的影响不大,这或是因为对超额准备金的影响是暂时的,或是因为超额准备金的变化对货币乘数的影响很小。

1.3 通过减少对非银行公众的贷款融资

银行系统很可能通过要求非银行公众或私人部门还清以前的贷款为政府预算赤字融资。在这种情况下,从理论上说,这不会影响货币供给,因为这是以牺牲私人部门贷款来为政府贷款。这一结论的前提是在经济中仅存在一个国内信贷市场,非银行公众仅限于利用银行系统和其他有组织结构的金融中介机构作为其贷款来源。

如果公众可以在多种信贷市场上筹款,这对高能货币和货币基础的影响可能不同。

总之,商业银行为了给政府预算赤字融资,很可能通过上述三种方法重新组合资产。上述分析表明,增加借入准备金和减少超额准备金不一定就增加货币供给;以减少对私人部门的贷款为政府债务融资假定不会增加货币供给。因此,通过银行系统为政府预算赤字融资不会产生扩张性的货币供给效应。

2.向海外融资

一国从海外借款会直接影响到其国际收支。资本账户的贷方是资本内流的数量。我们把高能货币或货币基础定义为国内信用与国际储备之和。货币基础中的国际储备开始按外债数量增加,引起货币基础最初按该数量增加。

在国内信用不变的情况下,货币供给增加的数量等于国际储备增加的数量。从长时期来看,考虑到为增加产出的政府支出的影响之后,国际储备可能因其他原因而改变(Kharas and Kiguel,1988)。比如,商品进出口贸易变化导致经常账户变化,从而改变国际储备;或者,外债利息支付增加导致服务贸易变化,引起经常账户变化,也可能改变国际储备。货币供给的最终变化情况取决于货币当局冻结资本内流的能力和意愿。

由于冻结意愿在各国间差异很大,又由于外债对货币供给的影响取决于冻结政策(sterilization policies)的有效性,所以,我们在这里主要讨论发展中国家的冻结能力。

冻结或中立化是描述一国货币当局为了消除国际收支不均衡对其货币供给的影响而采取的措施。资本账户顺差或逆差引起国际储备和货币供给增加或减少。

就举借外债而言,使国际收支对货币供给的影响中性化的一种机制是,中央银行按举借外债使国际储备增加的相同比例减少国内信用,实现这一结果的方法是货币当局通过出售国内有价证券来改变其政策工具,或者提高法定准备金比率或贴现率。

中央银行的反应通过冻结措施保持一定程度的货币自主权,而货币的独立性会使经济更加稳定。因此,麦金农(McKinnon,1974,p.231)在分析国家对货币供给控制的原因时指出,对国内货币基础的任何影响的冻结在战后时期得到普遍认可。

30余年来,大量文献讨论了固定汇率制和浮动汇率制下,以顺差和逆差或私人资本内流或外流为表现形式的国际收支不均衡情况的冻结政策。本文则以举借外债作为国际收支不均衡的原因,并把它与发展中国家的金融市场特征相结合,讨论冻结政策。

假定某一国家在海外举债,结果,国际储备和货币供给最初会增加。如果该国愿意冻结,就会选择公开市场业务,减少货币供给的国内部分。这项措施会加重利率上扬和本国货币升值的压力。冻结措施的最终结果取决于汇率制度、利率政策、资本流动性以及货币政策工具的效率。

下面,我们分别讨论这些问题。

2.1 冻结与利率政策

众所周知,大多数发展中国家的金融市场的特征是官方决定利率(authority-determined interest rate),货币当局根据经济状况随时地且很不规则地改变利率。

因此,为了冻结资本内流,举借外债引起的公开市场业务销售因各种市场力量的作用不会提高利率。面临利率上扬压力的货币当局或者不得不提高利率,或者放慢甚至停止公开市场业务销售。停止公开市场业务意味着不能消除外债的影响,除非借入的数量非常小,且在对利率造成上扬压力之前能够冻结。由于很多发展中国家的外债规模很大,不造成利率上升的冻结难以实现。

利率上升会引起资本内流,导致国际储备和国际收支顺差进一步增加。如果货币当局希望消除这种新增国际储备的影响,就需要更多的公开市场业务销售,给利率上扬带来了更大的压力。由于发展中国家的政府债券市场不活跃,公开市场业务不可能持续不断,因此,持续上升的利率会阻碍完全冻结。

2.2 冻结、汇率制度与资本流动性

大多数发展中国家的本国货币钉住几种主要货币、各种货币篮子和特别提款权,这些国家都不具有完全资本流动性特征。资本具有完全流动性需要具备两个条件:第一,国内有价证券和外国有价证券在收益相同的情况下应当是完全替代的,本国和外国的证券持有者对这些证券无差异;第二,资产组合的调整应当是即时的。由于大多数发展中国家都实行着资本控制政策,故这两个条件在很大程度上得不到满足(Phylaktis,1990,p.119-150)。

因此,发展中国家的资本流动性是不完全的。

我们重点从理论角度分析实现对举借外债冻结的可能性。首先分析固定汇率制度下的冻结和资本流动性的各种形式,然后转入讨论浮动汇率制度和资本流动性特征。

在固定的和可调整的钉住汇率情况下,政府进行干预以保持本国货币在世界市场上的价值。

利用上述的举借外债的例子,政府通过公开市场业务销售来消除(冻结)举借外债的影响。业已证明,政府不是提高其利率,就是停止公开市场业务销售。

如果提高利率并出售国内资产,会对本国货币造成升值压力,资本就会内流,引起国际储备增加,进一步加重本国货币升值的压力。

于是该国面临着两种选择:第一,停止公开市场业务销售,接受国际储备和货币供给增加;第二,继续从事公开市场业务销售,重估其货币的升值。倘若是第二种选择,在完全资本流动的情况下,资本的流动将与该国出售国内资产的比率相同。国际储备的利得等于本国消费者的国内证券损失。该国不得不重新从事公开市场业务销售,再度引起其货币升值。这意味着如果该国为了避免其货币供给增加而按某一比率出售国内资产,就必须提高利率,就不可避免地造成其货币升值,进一步引起资本内流。

上述例子说明,冻结政策在完全的资本流动和固定汇率情况下是不可行的。可是,在发展中国家,资本流动一般是不完全的,因此,只要一国拥有高效率的货币政策工具从事持续的公开市场业务,冻结政策就会取得局部成功。

在不完全资本流动情况下,外国资本受到一国的政治、经济和货币风险的影响,在投资者的资产组合中不会完全替代国内资产。

因此,本国货币升值和利率上扬引起的资本内流的数量,将低于出售给公众和银行的国内资产的数量。

从理论上说,一系列的公开市场业务销售应当能够使货币当局消除(冻结)举借外债对货币存量的影响。

在浮动汇率制度下,连续的公开市场业务销售并伴随着持续上升的国内利率,引起货币升值,扩大资本内流。因此,结果与上述情况相同,即在完全资本流动情况下,冻结政策行不通。

2.3 冻结政策与货币政策工具

要成功地冻结大量举借外债,就需要有大规模的且连续的公开市场业务。

上述讨论是把公开市场业务作为货币政策工具展开的,但一国也可以通过其他政策工具实现中立化政策,例如中央银行可以改变贴现率、法定准备金比率或对商业银行的信贷控制政策(如规定贷款上限)。

成功的公开市场业务需要有高效率的政府证券市场,这种高效率主要表现在政府证券市场的深度、广度和适应力等方面。例如,在一些拉丁美洲国家乃至有些欧洲国家,国际收支顺差引起国际储备大量增加和货币扩张,但因资本和货币市场规模狭小而不能消除资本内流对其货币供给的影响(Martirena-Mantel,1981,p.201;Argy and Kouri,1974,p.228)。

除了公开市场业务之外,像法定准备金比率这种政策工具也能用于冻结,但改变该比率并非易事。

在很多发展中国家,法定准备金比率已经很高,难以再提高。因此,通过进一步提高法定准备金比率来冻结国际收支顺差在技术上受到限制(Martirena-Mantel,1981,p.201)。

信贷控制这种货币政策工具使用起来不很灵活。出于种种目的而对银行进行信贷限制,可能与防止货币供给变化的冻结要求不相容。

银行可能要遵从旨在向出口产业或幼稚产业贷款的信贷控制政策,而改变信贷控制结构可能与政府计划不一致,不能实现产出增长的预期短期政策目标。

总之,上述分析表明,外债增加最初会提高货币基础中的国际储备,引起货币供给增加,货币当局只能利用旨在减少货币供给中的国内部分的措施来抵消这种增加。业已证明,消除对货币供给的影响取决于冻结政策的可行性。在下列条件下,冻结政策可能有效:(1)一国拥有规模庞大且高效率的资本和货币市场,足以能够从事大规模的且连续的公开市场业务;(2)存在着一种不完全的资本流动性制度。

然而,大量的经验研究表明(Obstfeld,1982,p.45-50;Argy and Kouri,1974,p.209-230;Kouri and Porter,1974,p.443-467;Herring and Marston,1977;Kamas,1986,p.467-481),大多数发展中国家不具有充分发达的金融市场来从事大规模的公开市场业务,也不可能有充分的灵活性来改变其他货币政策工具,因此,冻结政策难以奏效。结论是:举借外债必然会增加货币供给。

3.向货币当局融资

当一国决定部分或全部货币化债务时,就等于向货币当局融资。中央政府向货币当局出售政府债券或要求中央银行发行货币为政府支出融资,这必然提高货币基础中的国内部分,其规模等于以货币发行融资的赤字。

从中央银行的资产负债表中的资产方来看,货币基础包括政府债券,政府债券的增加将提高货币基础,其数量等于货币当局购买的数量,也就等于货币化债务的数量。从货币当局的资产负债表中的负债方来看,货币发行将增加流通中的货币,从而增加高能货币和货币供给。

在很多发展中国家,通过货币当局或货币发行融资的做法比较普遍,因为在这些国家财政当局与货币当局彼此不是独立的。

可是,在许多发达国家,中央银行是独立的,财政部不能直接向货币当局出售债券。

当财政部向公众出售新发行的政府债券时,货币创造的过程是间接的,如果以后中央银行购买了这些债券,才会引起货币基础的增加。

4.向非银行公众融资

金融市场很发达且效率很高的工业化国家主要是向非银行公众出售债券,占国内融资的80%以上。

向非银行公众发行债券最初以及在某些条件下并不增加货币供给。公众以货币换取债券。

从公众的资产负债表中的资产方来看,货币减少了,而政府债券增加了。

当政府花掉这些举债收入时,公众又以政府债券换回了货币。结果,对货币供给没有影响。

在货币当局以利率作为政策工具的市场体系中,政府的措施可能引起货币供给增加。

政府通过举债增加支出,可能因两个主要原因导致利率上扬。第一,总需求增加,引起产品市场曲线移动,提高了利率;第二,发行新债券导致的举债增加可能会压低债券价格,而提高了利率。

在很多工业化国家,利率是由市场决定的。倘若中央银行打算把利率限定在某一范围内,货币当局就必须向经济中注入更多的准备金,以降低利率。这一措施就会引起货币供给增加。

倘若公众把债券持有量增加认为是金融财富的增加,那么,货币当局的干预压力就更大了。

当政府债券具有金融财富效应时,金融财富的增加就会引起货币需求增加,对利率上扬的压力就更大;货币当局的干预程度就会更大,必会引起货币供给更大程度地增加。

当然,如果公众认为公债增加会引起政府将来提高税收,即所谓的李嘉图对等定理成立(Barro,1974),利率就不会提高。

公众要增加储蓄以支付将来的税收,引起超额储蓄,这同时也就避免了利率上升。因此,向公众出售债券不会导致货币供给增加(Mishkin,1989,p.367)。

在发展中国家,利率则是由官方决定的,故利率并不能因为发行了新债券而自动向上调整。政府把债券利率固定在低于市场决定的水平上,以使政府债务的利率支付最小化。

当向公众发行的公债数量很小时,政府向上调整利率的压力最小。由于大多数发展中国家不怎么依赖举债形式为预算赤字融资,因此,向公众借债引起货币供给的可能性在发展中国家要大大低于工业化国家。可是也正因为如此,发展中国家因发行公债的规模很小,不能为大量的预算赤字融资,必然会依赖货币发行和举借外债。如前所述,这两种方法会增加货币供给。

5.向被动购买者融资

大多数发展中国家都存在着二元贷款体系(dual loan system),即有组织结构的贷款市场(organized loan market)和无组织结构的贷款市场(unorganized loan market)。在这种情况下,政府发行公债为赤字融资对货币供给影响的传统结论就不一定成立了。

人们普遍认为,预算赤字对货币总量的影响取决于债务融资的方法。在许多发展中国家,预算赤字是通过政府债券的被动购买者(captive buyers)主要是金融中介机构融资。

在政府每次发行新债券时,被动购买者必须持有一定数量的政府债券定额,这种定额是预先确定的。研究预算赤字通过被动购买者融资的文献指出(Coates and Khatkhate,1978),如果中央银行通过增加金融中介机构的借入准备金间接为赤字融资,那么,货币供给和货币基础将增加。

然而,如果金融中介机构要求公众还清以前的某些贷款,那么,对货币供给就没有影响,因为在增加对政府的贷款的同时减少了对私人部门的贷款。如果金融中介机构减少其超额准备金,货币供给可能增加,因为这会提高货币乘数值。

然而,这种传统分析忽略了很多发展中国家金融体系的一个重要特征,即二元金融体系。也就是说,在许多发展中国家,有组织结构的贷款市场与无组织结构的贷款市场并存。

无组织结构的贷款市场由非银行公众所构成,诸如本国银行家、商人、地主、放债人等。分析无组织结构贷款市场的影响非常重要,其原因有二。

第一,若按以前的分析,金融中介机构收回以前贷给私人部门的贷款,政府债务就不会影响货币供给,但在无组织结构贷款市场的情况下,这一结论就值得怀疑了。无组织结构的贷款构成了公众贷款的一个来源,因此,公债的增加在总体上不一定被私人债务的减少所抵消;政府采取的措施对贷款市场的净影响不一定是零。

第二,无组织结构贷款市场的利率自由波动,而其他所有利率则是由官方规定的。公债增加通过金融中介机构和公众从事的资产重新组合过程,影响着无组织结构贷款的利率。

在官方决定利率的制度下,正是无组织结构贷款的利率变化影响着货币市场的需求面,从而导致货币总量均衡水平的变化。

沙新(Shahin,1989,p.86-95)曾经根据白纳维和弗劳银(Benavie and Froyen,1982)以及布莱纳德和托宾(Brainard and Tobin,1968)的研究成果,建立了一个包含无组织贷款市场等特征的资产组合平衡模型,分析通过被动购买者为预算赤字融资对货币总量的影响。

该模型把经济中持有金融资产者分为两组,一组是金融中介机构,另一组是公众。第一组以三种形式持有资产,即来自有组织结构贷款市场的贷款、等于超额准备金和法定准备金之和的总准备金以及政府有价证券;存款是金融中介机构的负债。

第二组也以三种形式持有资产,即存款、货币和组织结构的贷款。在公众当中,既有无组织结构的贷款者,也有无组织结构的借款者。

公众的资产负债表中的负债方是从有组织结构贷款市场借来的贷款。由于在发展中国家,政府为了使政府债务最小化而采取了把利率固定在低于市场决定的水平之下的政策,故公众缺乏持有政府有价证券的动力,所以假定公众不持有政府有价证券。

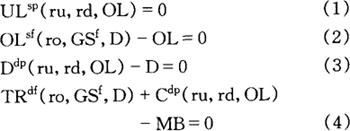

沙新建立的在二元贷款体系下通过被动购买者融资预算赤字对货币供给的影响模型如下:

式中各符号的经济含义是:

d——需求

s——供给

p——公众

f——金融中介机构

UL——无组织结构的贷款

OL——有组织结构的贷款

D——存款

TR——准备金总量

C——流通中的货币

MB——货币基础(C+TR)

MS——货币供给(C+D)

GS——政府有价证券

ru——无组织结构贷款市场的利率

ro——有组织结构贷款市场的利率

rd——存款利率

方程式(1)表明的是无组织结构贷款市场的均衡。尽管公众的任何一员在市场中也许是借款者,也许是贷款者,但总的来看借贷净值为零。

方程式(2)表明的是有组织结构贷款市场的均衡,方程式(3)表明的是存款市场的均衡,方程式(4)则界定了货币基础,即等于货币与准备金总量之和。

发展中国家金融体系的一个主要特征是利率由官方决定的。

由于存款利率是由货币当局决定的,金融中介机构接受公众在既定存款利率下希望持有的存款数量。这表明,这些金融中介机构不直接控制其存款供给,因为它们不能通过存款利率调整来影响它。

因此,存款(D)而不是存款利率(rd)成为金融中介机构的资产需求与供给函数的一个元素。存款增加将增加这些金融中介机构的负债,这使得金融中介机构持有更多的资产,诸如有组织结构的贷款和总准备金。

从公众角度来看,也有类似的情况。由于有组织结构的贷款利率是由官方决定的,低于市场利率水平,故在既定的贷款利率之下,公众接受所有可利用的有组织结构的贷款。因此,有组织结构的贷款(OL)而不是贷款利率(ro)是公众的需求和净供给函数的元素,有组织结构贷款的增加将增加公众对货币和存款的需求,从而增加无组织结构贷款的净供给。

对于金融中介机构持有政府证券的情况,我们也可以推断出类似的结论。

由于政府证券的收益被固定的水平太低,以致于不能吸引公众的或来自金融中介机构的储蓄,故无法设定政府债券的行为需求方程。然而,政府证券变量(GS)是金融中介机构的资产需求和供给函数的一个元素。被动购买者持有的政府证券数量的增加迫使金融中介机构重新调整他们的资产组合,以符合其政府债券定额。因此,他们将减少其超额准备金持有量及其有组织结构贷款的供给。

需要指出的是,金融中介机构的有组织结构贷款的供给与有组织结构贷款的利率直接相关,而准备金的需求与有组织结构贷款的利率间接相关。公众的存款需求与存款利率直接相关,而与无组织结构贷款的收益率间接相关。这是因为无组织结构贷款的利率越高,公众就越愿意进行无组织结构贷款而非活期存款。货币需求与存款和无组织结构贷款的利率逆相关。

无组织结构贷款的净供给与其利率直接相关,假定该利率提高会促使无组织结构贷款者愿意供给这种资产。

上述模型表明了被动购买者融资的预算赤字部分是如何成为一个解释金融中介机构的需求和供给函数的自变量的。通过对上述四个方程式的求导,得到的结果如下:

的符号用克莱姆法则无法确定。由于货币基础的定义是货币与准备金之和,而且货币供给又是货币与存款之和,所以,沙新直接求出了MB和MS对GSf的微分,结果明显是负的。

的符号用克莱姆法则无法确定。由于货币基础的定义是货币与准备金之和,而且货币供给又是货币与存款之和,所以,沙新直接求出了MB和MS对GSf的微分,结果明显是负的。

在没有中央银行借入准备金供给的情况下,政府债务的增加迫使被动购买者重新调整其资产组合,即减少其持有的准备金和有组织结构贷款。金融中介机构不能控制存款利率,因此不能调整存款供给以吸收更多的负债。减少有组织结构贷款的供给迫使公众从事无组织结构借款[方程式(1)]。借款者对无组织结构贷款需求的增加,减少了无组织结构贷款的净供给。

在无组织结构贷款市场上举债导致无组织结构贷款利率(ru)提高,这将降低存款需求[方程式(3)]。资产组合调整所导致的有组织结构贷款的下降也将降低存款需求。

因此,政府措施的短期结果是减少金融中介机构持有的准备金和有组织结构贷款。这也会降低存款需求和货币需求,因为无组织结构贷款利率与公众持有的其他资产的需求是逆相关。

货币与准备金的减少导致货币基础的均衡水平降低。赤字融资对货币供给的短期影响是间接推导出来的。

按窄口径,货币供给等于货币加上存款。

求这种货币供给对GSf的微分表明,政府债务的增加使得货币存量向其均衡水平缩小。

公众持有的货币和存款的减少将降低货币供给。

总之,与仅存一个贷款市场的情形不同,在一个二元贷款体系的经济中,通过被动购买者为预算赤字融资证明会减少货币总量的短期值。

其原因如下:第一,金融中介机构将对政府债务增加做出反应。金融中介机构不得不放弃有组织结构贷款,重新调整其资产组合,这将导致无组织结构贷款利率提高。

继而公众也要重新调整其资产组合,即减少对货币和存款的需求,增加无组织结构贷款的供给。货币、存款以及金融中介机构准备金的减少,将引起货币总量的均衡值降低。第二,无组织结构贷款利率与受管制利率并存。无组织结构贷款利率因通过被动购买者为赤字融资而是惟一的内生变化的利率。

其他利率由于是官方决定的,不会对资产组合调整做出反应。该体系通过无组织结构贷款利率的变化而重新恢复均衡,但其他利率不影响资产组合决策。

6.结语

探讨赤字融资与货币供给之间的关系的动机是,预算赤字的稳定效应在很大程度上取决于它对货币供给的影响。因此,为了分析预算赤字对宏观经济稳定的影响,必须要研究每一种赤字融资方法对货币供给的影响。总的看法是,在大多数发展中国家,赤字融资会增加货币供给。

海外融资的初始影响是增加货币基础中的国际储备。

货币供给最初与货币乘数既定情况下的国际储备增加数量相同,并假定高能货币中的国内信贷不变。对货币供给的最终影响取决于中央银行通过减少货币基础中的国内部分冻结资本内流的能力和愿意。在不完全的资本流动情况下,有效的冻结政策取决于一国是否拥有高效率的资本市场和货币市场,足以进行大规模的和连续的公开市场业务。就大多数发展中国家来说,既没有完善的金融市场,也不能灵活地改变其他货币政策工具以确保冻结政策取得成功。因此,由于发展中国家外债举借规模庞大,又由于资本内流难以冻结,因此,国外融资必定会增加货币供给。

国内融资对货币供给的影响取决于融资方法。

通过货币当局融资提高货币基础的国内部分,其规模等于通过货币发行融资的赤字。通过非银行公众融资对货币供给没有影响,除非货币当局试图把利率作为目标。在这种情况下,中央银行一般向经济注入准备金,以减轻政府发行债券导致的利率上扬压力,这一过程将增加货币供给。通过商业银行融资会增加货币供给的条件是:商业银行增加借入准备金,或者减少超额准备金,以购买政府债务。

倘若商业银行要求私人部门还清以前所借贷款,这一般不会对货币供给产生影响,因为贷款给政府的同时减少了私人部门的贷款。特别是在二元贷款体系下,当政府通过非银行公众融资时,货币总量的平均值可能会减少而不是增加。

总之,从大多数发展中国家的情况来看,由于他们在很大程度上依赖于举借外债和货币发行为预算赤字融资,所以,赤字融资会使其货币供给明显增加。。【参考文献】:

财政赤字对通货膨胀的影响:理论分析(Effects of Fiscal Deficit on Inflation:Theoretical Analysis)

财政赤字对通货膨胀的影响:经验分析(Effects of Fiscal Deficit on Inflation:Empirical Analysis)

财政赤字与通货膨胀的关系:发达国家与发展中国家的差异(Link Between Fiscal Deficits and Inflation:Some Contrasts Between Developed and Developing Countries)

Argy,V. and P.Kouri, 1974, Sterilization Policies and the Volatility in International Reserves,in R.Aliber,ed.,NationalMonetary Policy and the International Financial System, University of Chicago Press.

Barro, R.,1974,Are Government Bonds Net Wealth?Journal of Political Economy 82.

Benavie, A. and R.Froyen,1982, Monetary Policy in a Model with a Federal Funds Market: Fixed vs.Flexible Deposit Rates, Southern Economic Journal 48.

Brainard, W. and J.Tobin,1968,Pitfalls in Financial Model Building,American Economic Review 58.

Coats, W. and D.Khatkhate,1978, Money Supply Implications of Commerical Banks'Financing of Government Debt in Developing Countries, Oxford Bulletin of Economics and Statistics 40.

Herring,R.and R.Marston,1977,National Monetary Policies and International Financial Markets,NorthHolland.

Kamas,L.,1986,The Balance of Payments Offset to Monetary Policy:Monetarist,Portfolio Balance,and Keynesian Estimates for Mexico and Venezuela, Journal of Money, Credit and Banking 18.

Kharas,H.J.andM.A.Kiguel,1988,Monetary Policy and Foreign Debt: The Experiences of the Far East Countries,in H-S.Cheng,ed.,Challenges to Monetary PolicyinPacific Basin Countries,Kluwer Academic Publishers.

Kouri,P.and M.Porter,1974,International Capital Flows and Portfolio Equilibrium,Journal of Political Economy 82.

Martirena-Mantel, A., 1981, Crawling Peg Systems and Macroeconomic Stability: The Case of Argentina 1971 -8,in J.Williamson,ed..Exchange Rate Rules, St. Martin's Press.

McKinnon,R.,1974,Sterilization in Three Dimensions:Major Trading Countries,Eurocurrencies and the United States,in R. Aliber, ed.,

National Monetary Policies and the International Financial System, University of Chicago Press.

Mishkin,F.S.,1989,Money,Banking, and Financial Markets, Glenview,Ⅰ11.: Scott, Foresman.

Obstfeld, M.,1982, Can We Sterilize? Theory and Evidence,American Economic Review 72.

Phylaktis, K. , 1990, Capital Controls in Argentina, Chile and Uruguay, in K. Phylaktis and M. Pradham, eds., International Finance and the Less-Devel-oped Countries, St. Martin's Press.

Shahin, W. N., 1989, Money Supply Implications of Financing Deficits through Captive Buyers in a Dual Loan System, Quarterly Review of Economics and Business 29.

Sundararajan, V. and L. Molho, 1988, Financial Reform and Monetary Control in Indonesia, in H-S. Cheng, ed., Challenges to Monetary Policy in Pacific Basin Countries, Kluwer Academic Publishers.