个人所得税的征收管理及会计处理

出处:按学科分类—经济 企业管理出版社《地税业务手册》第372页(10832字)

一、个人所得税的征收管理

1.个人所得税以所得人为纳税义务人,以支付所得的单位或者个人为扣缴义务人。在两处以上取得工资、薪金所得和没有扣缴义务人的,纳税义务人应当自行申报纳税。

扣缴义务人在向个人支付各种应税款项时,必须按照税法代扣税款,按时缴库,并专项记载备查。这里所说的“支付”,包括现金支付、汇拨支付、转帐支付和以有价证券、实物以及其他形式的支付。

自行申报纳税人,应当在取得所得的所在地税务机关申报纳税。纳税人从中国境外取得所得的,应当在户籍所在地税务机关或指定税务机关申报纳税。在两处以上取得所得,按上述规定须合并计算纳税的,由纳税人申请、税务机关批准,可在其中一处税务机关申报纳税。纳税人要求变更申报纳税地点的,须经原主管税务机关批准。

向演职员支付收入的单位,应在支付收入时代扣代缴个人所得税税款。支付收入不超过2万元的,按收入全额预扣20%的税款。支付收入超过2万元的,按税法规定的加成税率预扣税款,预扣的税款应在税法规定的期限内缴入国库。

2.扣缴义务人每月所扣的税款、自行申报纳税人每月应纳的税款,都应当在次月7日内缴入国库,并向税务机关报送纳税申报表。

工资、薪金所得应纳的税款,按月计征,由扣缴义务人或者纳税义务人在次月7日内缴入国库,并向税务机关报送纳税申报表。特定行业的工资、薪金所得应纳的税款,可以实行按年计算、分月预缴的方式计征,具体办法由国务院规定。这里所说的“特定行业”,是指采掘业、远洋运输业、远洋捕捞业以及国务院财政部门确定的其他行业。实行“按年计算,分月预缴”,应在年度终了后30日内,合计其全年工资、薪金所得,然后按12个月平均并计算实际应纳税款,多退少补。

个体工商户的生产、经营所得应纳的税款,按年计算,分月预缴,由纳税义务人在次月7日内预缴,年度终了后3个月内汇算清缴,多退少补。

对企事业单位的承包经营、承租经营所得应纳的税款,按年计算,由纳税义务人在年度终了后30日内缴入国库,并向税务机关报送纳税申报表。纳税义务人在一年内分次取得承包经营、承租经营所得的,应当在取得每次所得后的7日内预缴,年度终了后3个月内汇算清缴,多退少补。上面所说“纳税义务人在年度终了后30日内缴入国库”,是指平常没有取得而在年终一次性取得承包经营、承租经营所得的纳税人,应当在年度终了后30日内将应纳税款缴入国库。

演职员参加营业性演出和表演,取得劳务报酬所得的,以一个月内取得的所得为一次,应在次月7日内向其工作单位所在地(无工作单位的在其户籍所在地)税务机关申报纳税,按照税法规定计算应纳税额,并根据其提供的定税凭证记载的已纳税额,多退少补。

从中国境外取得所得的纳税义务人,应当在年度终了后30日内,将应纳的税款缴入国库,并向税务机关报送纳税申报表。

3.扣缴义务人和自行申报纳税人,应当按照税法规定期限报送扣缴个人所得税报告表或纳税申报表。如遇特殊原因,不能按照规定期限报送时,应当在报送期限内提出申请,经主管税务机关批准,可以适当延期。

缴纳税款和报送扣缴个人所得税报告表、纳税申报表期限的最后一日,如遇公休假日,可以顺延。

4.各项所得的计算,以人民币为单位。所得为外国货币的,按照国家外汇管理机关规定的外汇牌价折合成人民币缴纳税款,即按照应纳税款所属月份最后一日国家外汇管理局公布的外汇牌价折合的人民币计算缴纳税款。发生多缴税款需要办理退税时,可以将应退的人民币税款,按照缴纳税款时的外汇牌价折合成外国货币,再将该外国货币数额按照填开退税凭证当日的外汇牌价折合成人民币退还税款;发生少缴税款需要办理补税时,应当按照填开补税凭证前一月最后一日的外汇牌价折合成人民币补缴税款。

5.纳税人需要出境的,应于离境前向当地税务机关缴清税款或者提供担保,方可办理出境手续。对未结清税款,又不提供纳税担保的,税务机关可以通知出入境管理机关阻止其出境。

6.对扣缴义务人按照所扣缴税款,付给2%的手续费。税务机关按规定付给扣缴义务人手续费时,应按月填开收入退还书发给扣缴义务人,向指定的银行办理退库手续。

7.纳税地点。中国对个人所得税实行就地征收原则,纳税地点是从事受雇活动和提供劳务的所在地,纳税人应当在其工作单位或提供劳务的所在地缴纳个人所得税。

临时来华的外籍人员,由于从事业务活动的实际需要,不固定在一地而是在中国境内几个地方进行工作,从事受雇活动的,其工资、薪金收入缴纳个人所得税的地点,可以有以下两种情况:

(1)在税法规定申报纳税日期内向工作地的税务机关申报缴纳税款。即:纳税人先后在不同的地方从事工作,其每月应缴纳的个人所得税的纳税地点,以税法所规定的申报纳税的日期为准,在何地到达申报纳税日期,即在该地申报纳税。但也可以由纳税人提出申请,经批准后,固定在一个地方纳税。

(2)外国公司、企业在中国境内的某一地区设立办事处。另在几个地区设有作业场所,其派遣来华作业人员不固定一地区工作,但由其所设办事处统一发放工资、薪金的,可由其发放工资、薪金的办事处集中向当地税务机关申报纳税。

8.预期纳税与期满纳税。由中国境外雇主支付工资、薪金的临时来华人员,如果事先能够预定在一个历年中在中国境内连续或累计居住超过90天的,可以逐月依照中国税法规定的日期申报纳税。此后,如果实行发生居住日期没有超过90天,可以提请税务机关退还已经缴纳的税款;如果事先不能预定居住日期超过90天,可以待居住日期预计要超过90天或实际超过90天时,再申报纳税。如果采取超过90天时再申报纳税的,全部应纳税款,应自超过90天的次日起7日内缴纳,并向税务机关报送纳税申报表。如果最后一天是中国的节假日,可以顺延。

9.纳税人和扣缴人有违反税法行为的,按以下规定处罚:

(1)纳税人未按规定期限办理纳税申报的,或扣缴人未按规定期限向税务机关报送扣缴报告表的,由税务机关责令期限改正,可处以二千元以下的罚款;逾期不改正的,可处以二千元以上一万元以下的罚款。

(2)扣缴人应扣未扣税款的,由扣缴人缴纳应扣未扣税款。

(3)纳税人偷税,扣缴人采取不法手段不缴或少缴已扣税款的,除追缴税款并处以五倍以下的罚款(罚金)外,数额在一万元以上并占应纳税额百分之十以上的,或因偷税被税务机关给予二次行政处罚再犯的,处三年以下有期徒刑或拘役;数额在十万元以上并占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑。

(4)纳税人抗税的,除由税务机关追缴其拒缴的税款并处以五倍以下的罚款(罚金)外,构成犯罪的,处三年以下有期徒刑或拘役;情节严重的,处三年以上七年以下有期徒刑。以暴力方法抗税,致人重伤或死亡的,按照伤害罪、杀人罪从重惩处。

二、个人所得税应纳税额的计算

(一)一般计算方法

1.工资、薪金所得应纳税额的计算。

工资、薪金所得以每月收入额减除费用八百元后的余额为应纳税所得额。然后,用此余额比照超额累进税率计算应纳税额。

工资、薪金所得计算个人所得税采用九级超额累进税率。计算公式为:

工资、薪金应税所得额=月工资、薪金所得-800元

应纳税额=∑(工资、薪金应税所得额各级差数×各级税率)

或

应纳税额=工资、薪金应税所得额×适用用税率-速算扣除数

速算扣除数=按照全额累进税率计算的税额-按超额累进税率计算的税额

例:某人1995年1月份工资收入7000元,采用速算扣除数计算,应纳个人所得税额为:

应纳税额=(7000-800)×20%-375=865元

2.个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得应纳税额的计算。

对个体工商户的生产、经营所得和对企事单位的承包经营、承租经营所得,适用5级超额累进税率计算应纳税额。一般采用速算扣除法计算应纳税额,其计算公式是:

应纳所得税额=全年应纳税所得额×适用税率-速算扣除数

由于个体工商户的生产、经营所得应纳的税款,采取按年计算,分月预缴的办法,而“个人所得税税率表”中应纳税所得额和速算扣除数,均是按年制定的,因此,在计算本月应预缴所得税款时,应按以下步骤分别计算:首先,将本月累计应纳税所得额换算成全年应纳税所额。

其次,计算全年应纳所得税额。

全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数

再次,计算本月累计应纳所得税额。

最后,计算本月应纳所得税额。

本月应纳所得税额=本月累计应纳所得税额-上月累计已预缴所得税

额例:某个体生产经营者1995年1~3月份的生产、经营所得应纳税所得额7000元,1~2月份已预缴个人所得税500元。依上述步骤,计算该个体生产经营者1994年3月份应预缴的个人所得税款为:

全年应纳所得税额=28000元×20%-1250=4350(元)

本月应纳所得额=1087.5-500=587.5(元)

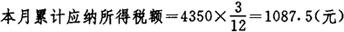

为了提高工作效率,实际工作中还可以按照“5级超额累进所得税税率换算表”(见表4-2-1)计算。该换算表将5级超额累进税率表中的全年应纳税所得额级距和速算扣除数,换算为月应纳税所得额距和速算扣除数。按此换算表计算每月应纳税额,可以省去上述方法中的换算过程简化计算工作。

如在上例中,该个体生产经营者1994年3月份应预缴的个人所得税款为:

本月累计应纳所得税额=7000×20%-312.5=1087.5(元)

本月应纳所得税额=1087.5-450=587.5(元)

3.稿酬所得应纳税额的计算。

个人所得税对个人取得的稿酬所得,按次征收,每次收入额按规定扣除费用后,适用20%的比例税率计算应纳税额,并按应纳税额减征30%,即实际应缴税款是应纳税额的70%(1-30%),计算公式是:

应纳税额=每次稿酬所得应纳税所得额×税率

实际应缴税额=应纳税额×(1-30%)=应纳税额×70%

例:某高校教授1994年9月1日取得稿费收入10000元,应纳个人所得税款为:

应纳税所得额=10000×(1-20%)=8000(元)

应纳税款=8000×20%=1600(元)

实际应缴税额=1600×70%=1120(元)

4.劳务报酬所得应纳税额的计算。

个人所得税对个人取得的劳务所酬所得,按次征收,每次收入额按规定扣减费用后,适用20%的比例税率计算应纳税额,其应纳税额的计算公式为:

应纳税额=每次劳务报酬的所得应纳税所得额×税率

例:某人于1995年2月1日一次收入劳务报酬3000元,其应纳个人所得税额为:

应纳税额=(3000-800)×20%=440(元)

此外,对劳务报酬所得一次收入畸高的,可以实行加成征收。劳务报酬所得一次收入畸高,是指个人一次取得劳务报酬,其应纳税所得额超过2万元,对劳务报酬应纳税所得额超过2万元至5万元的部分,依照税法规定计算应纳税额后,再按照应纳税额加征五成;超过5万元的部分,加征十成。譬如对少数歌星、影星、演员收入,按劳务收入征税,扣20%收入作为费用以外,以次计征。一个演员的劳动对人民是艺术享受,他们的劳动应得到尊重,收入应得到保护,应允许他们取得比常人高一点的收入。但反对畸高、特高的收入,对这些除按20%的比例税率征税外,对畸高收入加成征收,以保护合理的收入和限制不合理的收入。

表4-2-15级超额累进所得税税率换算表

(年换算月) 单位:元

5.特许权使用费所得、财产租赁所得、财产转让所得应纳税额的计算。

个人所得税对个人取得的特许权使用费所得、财产租赁所得、财产转让所得,按次征收,每次收入额按规定减除费用后,适用20%的比例税率计算应纳税额,其应纳税额的计算公式为:

应纳税额=每次应纳税所得额×税率

例:某研究员1995年4月1日一次收入特许权使用费所得7000元,其应纳个人所得税额为:

7000×(1-20%)×20%=1120(元)

例:某居民1995年3月31日一次收入财产租赁所得4000元,其应纳个人所得税额为:

(4000-800)×20%=640(元)

例:某居民个人1995年5月1日一次收入财产转让所得5000元,财产原值为3000元,合理费用为1000元,其应纳个人所得税额为:

[5000-(3000+1000)]×20%=200(元)

6.利息、股息、红利所得,偶然所得和其他所得应纳税额的计算。

个人所得税对个人取得的利息、股息、红利所得,偶然所得和其他所得,按每次收入全额的计算公式为:

应纳税额=每次应税收入额×税率

例:某企业职工1995年5月1日一次收入股息5000元,应纳个人所得税额为:

5000×20%=1000(元)

(二)特殊计算方法

个人所得税应纳税额的计算,除上述一般方法外,还有一些特殊的计算方法,其目的就是体现税负公平、合理。

1.对奖金、年终加薪征收个人所得税的计算。

对纳税人年终一次领取的奖金或年终加薪,原本应将全部奖金或加薪连同当月工资或薪金合并计算征税,但根据从宽从简的原则,现行政策规定可采取将奖金或加薪分解所属月份,加当月的工资或薪金为基数找出适用税率,以当月工资、薪金和全部奖金或加薪的总额计算征收个人所得税。

例:某人1994年每月工资1000元,1~10月份每月已纳税10元;年终时领取全年12个月的奖金6000元(平均每月500元),12月份工资1000元。先按每月工资加每月奖金找出适用税率,即:

每月工资1000元+每月奖金500元=1500元

1500元收入额的应纳税所得额为:

1500-800=700(元)

700元应纳税所得额适用10%的税率(速处扣除法),该个人应纳个人所得税额为:

(全部奖金6000元+12月份工资1000元)×10%-速算扣除数25元=675元

2.由公司、企业代其雇员另外支付缴纳个人所得税的计算。

由公司、企业代其雇员对工资、薪金所得缴纳个人所得税的,个人所得部分只是不含税收入,包括规定的扣除费用和税后所得(不含税所得)两部分应一律换算为含税所得即应纳税所得额计算缴纳个人所得税,其计算公式和方法如下:

个人不含税所得额=个人不含税收入额-费用扣除额

应纳所得税额=应纳税所得额×适用税率-速算扣除数

换算级距,即把含税级距换算成不含税级距。具体方法是用每个含税级距(即税率表中的级距)的起止数额,分别减除该级距起止数额的应纳税额,即为换算后的不含税级距。“个人所得税税率表一”级距的换算,如表4-2-2。

表4-2-2 个人所得税级距换算表(工资、薪金所得适用)

例如,某人月工资、薪金所得人民币5000元,个人所得税由公司另外支付缴纳,计算应纳税额为:

个人不含税所得额=5000-800=4200(元)

应纳税所得额=(4200-125)÷(1-15%)=4075÷85%=4974.12(元)

应纳税所得额=4794.12×15%-125=594.12(元)

又例:某歌星参加一次演出,出场费为税后收入20000元,即由演出主办单位代付税款。代付税款的计算为:

应纳税额=20000×20%(税率)=4000(元)

按上述计算结果,如果单位为该歌星代付税款,除向歌星支付20000元报酬外,还应向税务机关纳税4000元。单位实际应支付24000元。

假如主办单位不是代付税款,而是代扣代缴税款,则其应扣缴税款为:

20000×[1-20%(费用扣除率)]×20%=3200元

实际向该歌星支付16800元,总计支付20000元。

3.对在华居住不足一个月的非独立个人征收所得税的计算。

外国个人在一个纳税年度中,在华实际居住连续或累计超过90天(非协定国家的人员)或183天(协定国家的人员),其个人所得税按在华实际居住期间应得的工资、薪金所得计征。其计算公式为:

如果上述外国个人申报的是日工资,应先将日工资换算成月工资,再按上述公式计算征税。

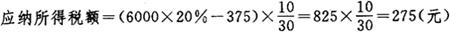

例如:香港某公司派其雇员(香港居住)王某,从1995年2月至6月来大陆某企业安装、调试设备,月工资合人民币10000元,由其雇主在港支付。王某在华居住累计已超过90天,但其中6月份仅居住了10天,下面计算其6月份应纳税额。

应纳税所得额=10000(800+3200)=6000

4.境外所得税款抵扣举例。

某纳税人1994年1月至12月在A国取得工薪收入60000元(人民币,下同),特许权使用费收入7000元;同时,又在B国取得利息收入1000元。该纳税人已分别按A国和B国税法规定,缴纳了个人所得税1150元和250元。其抵扣计算方法如下:

(1)在A国所得缴纳税款的抵扣。

①工资、薪金所得按我国税法规定计算的应纳税额:

②特许权使用费所得按我国税法规定计算的应纳税额:

7000×(1-20%)×20%(税率)=1120元

③抵扣限额:

900+1120=2020元

④该纳税人在A国所得缴纳个人所得税1150元,低于抵扣限额,因此,可全额抵扣,并需在中国补缴税款870元(2020-1150)。

(2)在B国所得缴纳税款的抵扣。

其在B国取得的利息所得按我国税法规定计算的应纳税额,即抵扣限额:1000×20%(税率)=200元

该纳税人在B国实际缴纳的税款超出了抵扣限额,因此,只能在限额内抵扣200元,不用补缴税款。

(3)在A、B两国所得缴纳税款抵扣结果。

根据上述计算结果,该纳税人当年度的境外所得应在中国补缴个人所得税870元,B国缴纳税款未抵扣完的50元,可在以后五年内该纳税人从B国取得的所得中的征税抵扣限额有余额时补扣。

三、帐务处理

(一)个体工商户的帐务处理

1.预交个人所得。

借:应交税金——应交所得税

贷:银行存款(现金)

2.年末结算全年应交个人所得税。

借:利润分配

贷:应交税金——应交所得税

3.补交个人所得税。

借:应交税金——应交所得税

贷:银行存款(现金)

4.退回多交个人所得税。

借:银行存款(现金)

贷:应交税金——应交所得税

(二)扣缴义务人的帐务处理

1.扣缴义务人在向纳税义务人支付款项时,代扣纳税义务人应缴个人所得税款的帐务处理:

(1)工资、薪金所得。

借:应付工资

贷:应交税金——应交个人所得税

(2)承包、承租经营所得。

借:应付利润(其他应付款)

贷:应交税金——应交个人所得税

(3)稿酬所得。

借:生产成本(其他应付款)

贷:应交税金——应交个人所得税

(4)劳务报酬所得。

借:制造费用(管理费用)

贷:应交税金——应交个人所得税

(5)特许权使用费所得。

借:管理费用

贷:应交税金——应交个人所得税

(6)股息、红利所得。

借:应付利润(应付股利)

贷:应交税金——应交个人所得税

2.交纳税金的帐务处理。

借:应交税金——应交个人所得税

贷:银行存款