税基式避税

出处:按学科分类—经济 企业管理出版社《地税业务手册》第772页(18995字)

国内避税从其减轻税收负担或免除纳税义务所采取的手段看,可分为税基式避税,税率式避税和税额式避税等三种基本方式。

税基式避税指纳税人通过缩小税基的方式来减轻税收负担甚至免除纳税义务。税基是计税的基数。在适用税率一定的条件下,税额的大小与税基的大小成正比。税基越小,纳税人所负有的纳税义务越轻。

税基式避税主要表现在所得税方面。就法人所得税而言,营业利润是其所得的主要来源,它是由企业营业收入减去营业成本,营业费用(包括销售费用,管理费用和财务费用),再减去营业收入应负担的流转税金或营业税金后的余额。一般而言,营业收入的确定,弹性很小。因此,缩小税基主要表现在增加营业成本和营业费用方面。常用的手段有以下几种:

一、存货计价法

存货是企业在生产经营过程中为消耗或储备的各种资产,包括商品、产成品、半成品、在产品以及各类材料、燃料、包装物、低值易耗品等。商业企业的存货一般包括:各种商品和非商品材料物资;工业企业的存货一般包括:原材料、辅助材料、燃料、包装物和低值易耗品、在产品、半成品、产成品等。企业购入存货,表明企业流动资产增加。企业发出存货,企业流动资产减少,同时,营业成本相应地增加。因此,存货的核算和企业营业成本以及营业利润密切相关。

存货的发出和消耗具有实实在在的特征。从表面上看,存货的核算和避税是没有联系的。但是,由于存货的购入和存货的消耗不仅在时间上、价格上存在差异,而且在利用上,效能上也有差异,这些差异实际为有效避税奠定了基础。在市场经济条件下,企业购入存货的价格会随着市场供求关系的变化而发生波动。发出存货,用于产品生产,发出的存货价格自然要进入产品成本。但是,在存货市场价格处于变动的情况下,发出的存货如何计价进入产品成本,会直接影响企业利润和计税基数。

在整个经营过程中,存货始终处于流动状态,原有的存货不断流出,新的存货不断流入。由于产地、价格、运输费用以及生产耗费的条件不同,即使同一种存货的每批成本也是不同的。这样,会计人员有权根据实际情况选择发出存货的计价方法。根据我国最新公布的《企业会计准则》,发出存货的计价有以下几种方法:

第一种是先进先出法。先进先出法是以先入库的存货先发出这一假定为依据,并根据这一假定成本流转顺序对发出存货和结存存货进行计价。因此,先进先出法对于发出的存货是以最早进货的那批存货进行计价的。

第二种是后进先出法。后进先出法是以后入库的存货先发出这一假定为依据,并根据这一假定的成本流转顺序,对发出的存货以最后进货的价格进行计价。

第三种是加权平均法。加权平均法是在计算存货的单位成本时,用期初存货数量和本期各批收入的数量作为权数计算存货平均单位成本和发出存货成本的一种方法。

根据加权平均单位成本和发出存货的数量,便可计算出发出存货的成本。

发出存货的成本=本期发出存货的数量×加权平均单位成本

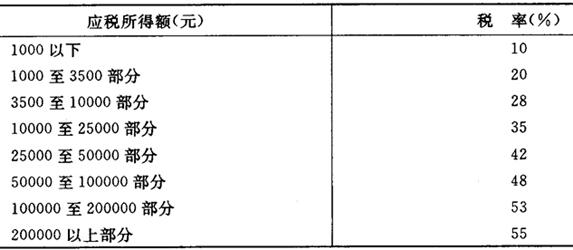

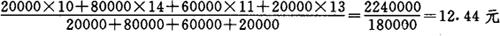

第四种是移动平均法。移动平均法是在每次收到货物以后,以各批收入数量与各批收入前的结存数量为权数计算存货平均单位成本一种方法。移动平均成本的计算公式为:

发出存货的成本=本期发出存货的数量×移动平均单位成本

第五种是个别计价法。个别计价法是在每次发出存货时,查明其所属的生产通知号码,分别以其实际成本(采购成本或生产成本)作为该项存货的发出价格。

运用上述五种方法计算出的发出存货的价格存在着差异,因而使企业的利润和税基以及税额都存在着差异。我们以下例来说明。

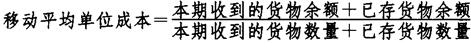

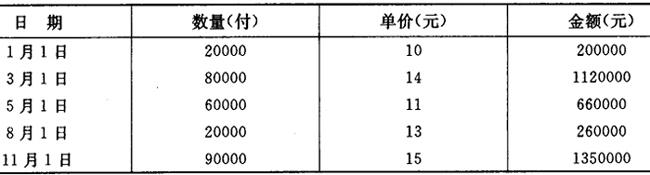

某工业企业生产单一产品,为保证生产正常进行,需要有可供一年生产的存货。该企业在1993年分五次进货,每次进货及发货的数量及价格如下表9-3-1。1993年底,该企业共生产出100000件产品(假定每件产品耗费存货1件),并以每件价格20元销售。若营业费用和营业收入应付税金为每件产品5元,我们来比较各种发出存货计价方法对所征税额的影响(企业所得税税率见表9-3-2)。

表93-1 企业进货成本和数量

表9-3-2 企业适用的超额累进所得税税率表

1.运用先进先出法计算。

发出存货的成本分为两部分,其中20000件以1月1日的进货成本10元为发出存货成本,另外80000件以3月1日的进货成本14元为发出存货成本,营业成本总共为:

20000×10+80000×14=1320000元

加上营业费用和营业收入应付税金每件5元,成本共计为:

1320000+100000×5=1820000元

企业营业收入为:

100000×20=2000000元

营业收入扣除成本,营业利润为:

2000000-1820000=180000元

应纳所得税税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28+(25000-10000)×35%

+(50000-25000)×42%+(100000-50000)×48%+(180000-100000)×53%=84570元

2.运用后进先出法计算。

发出存货的成本分为两部分,其中90000件以11月1日的进货成本15元为发出存货成本,另外10000件以8月1日的进货成本13元为发出存货成本,营业成本总共为:

90000×15+10000×13=1480000元

加上营业费用和营业收入应付税金每件5元,成本共计为:

1480000+100000×5=1980000元

企业营业收入为:

100000×20%=2000000元

营业收入扣除成本,营业利润为:

2000000-1980000=20000元

应纳所得税税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(20000-10000)×35%=5920元

3.运用加权平均法计算。

存货的加权平均单位成本为:

(20000×10+80000×14+60000×11+20000×13+90000×15)÷(20000+80000+60000

+20000+90000)=13.3元

以13.3元为发出存货成本,营业成本总共为:

100000×13.3=1330000元

加上营业费用和营业收入应付税金每件5元,成本共计为。

1330000+100000×5=1830000元

企业营业收入为:

100000×20=2000000元

营业收入扣除成本,营业利润为:

2000000-1830000=170000元

应纳所得税税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(50000-25000)×42%+(100000-50000)×48%+(170000-100000)×53%=79270元

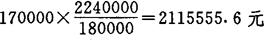

4.运用移动平均法计算。

为了计算简便,我们不妨假定企业在8月1日至11月1日之间,比如说在9月1日,发出存货10000件,在11月1日至12月31日之间,比如说12月1日发出存货90000件,这样,我们可以分别计算出两次发出存货前存货的移动平均成本。

9月1日前存货的移动平均成本:

这也是9月1日发出存货的成本。9月1日发货后,结存货物数量为:

20000+80000+60000+20000-10000=170000件

结存货物总金额为:

11月1日进货后,存货的移动平均成本:

这也是12月1日发出存货的成本。

于是,企业营业成本总共为:

10000×12.44+90000×13.33=1324100元

加上营业费用和营业收入应付税金每件5元,成本共计为:

1324100+100000×5=1824100元

营业收入2000000元扣除成本,营业利润为:

2000000-1824100=175900元

应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(50000-25000)×42%+(100000-50000)×48%+(175900-100000)×53%=82397元

5.运用个别计价法计算。

如果经查明第一次发出存货10000件为1月1日的进货,其进货成本为10元,第二次发出存货90000件中,60000件为5月1日的进货,进货成本为11元,30000件为11月1日的进货,进货成本为15元,那么,企业营业总成本为:

10000×10+60000×11+30000×15=1210000元

加上营业费用和营业收入应付税金每件5元,成本共计为:

1210000+100000×5=1710000元

营业收入2000000元扣除成本,营业利润为:

2000000-1710000=290000元

应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(50000-25000)×42%+(100000-50000)×48%+(200000-100000)×53%+(290000-200000)×55%=144670元

现在,我们来看看五种不同的存货及发出存货的计价方法所引起的应纳所得税额的差别。运用先进先出法,企业应纳所得税为84570元,运用后进先出法,企业应纳所得税为5920元,运用加权平均法,企业应纳所得税为79270元,运用移动平均法,企业应纳所得税额为82397元,运用个别计价法,企业应纳所得税额为144670元。在这五种计算方法中,个别计价法所计算出来的税额最高,后进先出法所计算出来的税额最低。前者相当于后者的24倍之多。主要原因在于,本年度实际消耗的存货中进价较低的所占比重较大,单价为10元的占10%。单价为11元的占60%,而单价为15元的只占30%。但是,本年度后进的存货中,进价较高的所占的比重很大,单价为15元的占90%,而单价为13元的只占10%。

二、折旧计算法

在上述分析存货计价对税基影响过程中,为了分析的方便,我们舍掉了固定资产的消耗,即在核算企业营业成本时,没有把固定资产折旧这一因素考虑进来。

折旧是固定资产在使用过程中,通过逐渐损耗(包括有形损耗和无形损耗)而转移到产品成本或商品流通费的那部分价值。折旧的核算是一个成本分摊过程,其目的在于将固定资产的所得成本按合理而系统的方式,在它的估计有效使用期间内进行摊配。

从理论的立场看,折旧是一种武断的人为的成本分摊方法。因为不可能精确估算固定资产价值对未来收益的增加有多少贡献。会计人员只能三项要素计算每期折旧的根据,来解决其困难。这三要素为:(1)固定资产的原值;(2)估计使用年限;(3)固定资产的残值。固定资产的原值-固定资产的估计残值=折旧成本。至于每期摊入成本的金额,则由所采用的折旧方法而定。

最常用的折旧方法有直线法、工时法、产量法和加速折旧法。

1.直线法。

这是一种最简单、最普遍的折旧方法。在直线法下,每年的折旧相同。

2.工时法。

工时法是根据工作时数多少来计算每期折旧费用。

3.产量法。

产量法是根据每期产量或劳务单位数的多少,按比例计算折旧。

4.加速折旧法。

加速折旧法是加速和提前提取折旧的方法,它是在最初的几年折旧较多,而在最后的几年折旧较少,使折旧呈逐年递减的趋势。在我国,加速折旧法是解决固定资产老化,加快固定资产更新换代,提高生产力水平的重要步骤。加速折旧的方法很多,主要有双倍余额递减法和年数总和法。

双倍余额递减法,是在不考虑固定资产残值的情况下,用直线法的折旧率的双倍去乘以固定资产在每一会计期间的初期帐面价值,作为每一会计期的折旧额。

年折旧额=期初固定资产帐面余额×双倍直线折旧率

运用双倍余额递减法提取折旧时应加以注意,不能把固定资产的帐面余额降低到它的估计残值以下,或者到使用年限末了,帐面价值还高于估计残值。因此,计算过程中,要加倍小心,注意转换点。

①当下述条件成立时,应转换为直线法提取折旧,这一条件是:

②当某年帐面价值接近估计残值时,改变计算方法,不按双倍直线折旧率提取折旧,而是将当年年初的固定资产帐面净值减去估计残值,将其余额在使用的年限中平均摊销。

年数总和法也是一种常用的加速折旧法。这种方法是将固定资产的原值减去残值后的净额乘以一个逐年递减的分数,作为每个会计期的折旧额。分数的分子代表年初时固定资产尚可使用的年数、分母代表使用年数的总和。

年数总和法的计算公式为:

在上述各种折旧方法中,运用不同的折旧方法所计算出来的折旧额在量上不一致,因此,分摊到各期的固定资产成本也存在差异,使各期营业成本和利润也存在差异,这一差异为合理避税提供了机会。下面,我们通过分析一具体实例来说明。

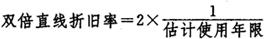

某企业固定资产原值为80000元,预计残值为2000元,使用年限为5年。五年内,企业未扣除折旧的利润和企业产量如表9-3-3所示。该企业所得税适用于33%的比例税率。

表9-3-3 企业年利润(含折旧)和年产量

下面,我们分别运用直线法、产量法、双倍余额递减法和年数总和法来计算每年的折旧额、利润额(即应税所得额)和应纳所得税税额。

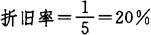

①运用直线法计算:

年折旧额=20%×(80000-2000)=15600元

第一年利润额为:

40000-15600=24400元

应纳所得税额为:

24400×33%=8052元

第二年利润额为:

50000-15600=34400元

应纳所得税额为:

34400×33%=11352元

第三年利润额为:

48000-15600=32400元

应纳所得税额为:

32400×33%=10692元

第四年利润额为:

40000-15600=24400元

应纳所得税额为:

24400×33%=8052元

第五年利润额为:

30000-15600=14400元

应纳所得税额为:

14400×33%=4752元

五年累计应纳所得税额为:

8052+11352+10692+8052+4752=42900元

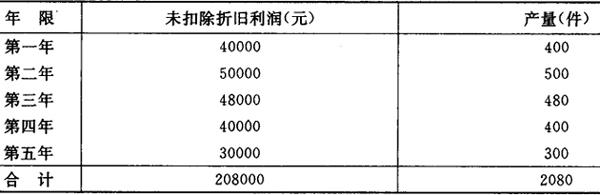

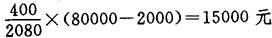

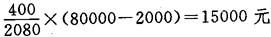

②运用产量法计算:

第一年折旧额为:

利润额为:

40000-15000=25000元

应纳所得税额为:

25000×33%=8250元

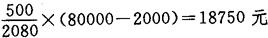

第二年折旧额为:

利润额为:

50000-18750=31250元

应纳所得税额为:

31250×33%=10312.5元

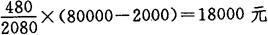

第三年折旧额为:

利润额为:

48000-18000=30000元

应纳所得税额为:

30000×33%=9900元

第四年折旧额为:

利润额为:

40000-15000=25000元

应纳所得税额为:

25000×33%=8250元

第五年折旧额为:

利润额为:

30000-11250=18750元

应纳所得税额为:

18750×33%=6187.5元

五年累计应纳所得税额为:

8250+10312.5+9900+8250+6187.5=42900元

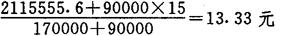

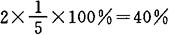

③运用双倍余额递减法计算

双倍直线折旧率为:

第一年折旧额为:

80000×40%=32000元

利润额为:

40000-32000=8000元

应纳所得税额为:

8000×33%=2640元

第二年折旧额为:

(80000-32000)×40%=19200元

利润额为:

50000-19200=30800元

应纳所得税额为:

30800×33%=10164元

第三年折旧额为:

(800000-32000-19000)×40%=11520元

利润额为:

48000-11520=36480元

应纳所得税额为:

36480×33%=12038.4元

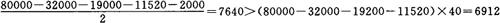

第四年后,改用直线法计提折旧,因为:

因此,第四年、第五年各年的折旧额均为7640元。

第四年利润额为:40000-7640=32360元

应纳所得税额为:32360×33%=10678.8元

第五年利润为:30000-7640=22360元

应纳所得税额为:22360×33%=7378.8元

五年累计应纳所得税额为:

2640+10164+12038.4+10678.8+7378.8=42900元

④运用年数总和法计算:

使用年数总和为:1+2+3+4+5=15

第一年折旧额为: ×(80000-20000)=26000元

×(80000-20000)=26000元

利润额为:40000-26000=14000元

应纳所得税额为:14000×33%=4620元

第二年折旧额为: ×(80000-2000)=20800元

×(80000-2000)=20800元

利润额为:50000-20800=29200元

应纳所得税额为:29200×33%=9636元

第三年折旧额为: ×(80000-2000)=15600元

×(80000-2000)=15600元

利润额为:48000-15600=32400元

应纳所得税额为:32400×33%=10692元

第四年折旧额为: ×(80000-2000)=10400元

×(80000-2000)=10400元

利润额为:40000-10400=29600元

应纳所得税额为:29600×33%=9768元

第五年折旧额为: ×(80000-2000)=5200元

×(80000-2000)=5200元

利润额为:30000-5200=24800元

应纳所得税额为:24800×33%=8184元

五年累计应纳所得税额为:4620+9636+10632+9768+8184=42900元

下面,我们来比较这四种不同的折旧计算方法所引起的应纳所得税的差异。细心的读者也许早已发现,用四种不同方法计算出来的累计应纳所得税额在量上是相等的,均为42900元。既然如此,何谓避税?

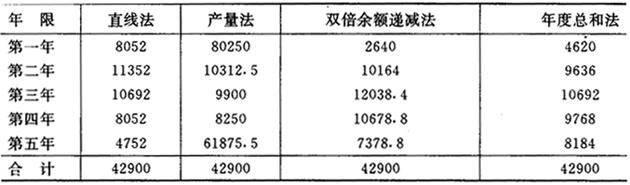

实际上,这只是从静态来看的,并没有考虑到货币的时间价值。我们把四种计算方法得出的各年度应纳税额列表如下(9-3-4):

表9-3-4 各种不同折旧方法下的应纳税额 单位:元

第一年,运用双倍余额递减法计算折旧时应纳税额最小,年数总和法次之,而运用产量法计算折旧时应纳税额最多。总的来看,运用加速折旧法计算折旧时,开头的年份可以少交税,把较多的税收延迟到以后的年份交纳。为了便于比较,我们可以把各年的应纳税额都折算成现值,并累计起来。假定银行利率为10%,则有:

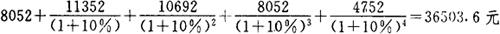

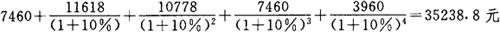

运用直线法计算折旧时,应纳税额现值为:

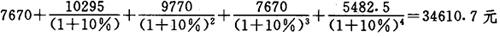

运用产量法计算折旧时,应纳税额现值为:

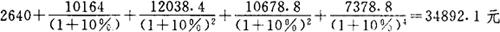

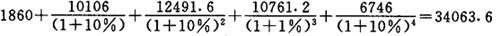

运用双倍余额递减法计算折旧时,应纳税额的现值为:

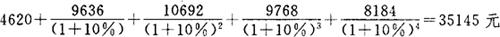

运用年数总和法计算折旧时,应纳税额的现值为:

从应纳税额的现值来看,运用双倍余额递减法计算折旧时,税额最少,年数总和法次之,而运用直线法计算折旧时,税额最多。原因在于,加速折旧法(即双倍余额递减法、年数总和法)在最初的年份内提取了更多的折旧,因而冲减的税基较多,使应纳税额减少,这相当于企业在最后的年份内取得了一笔无息贷款。这样,其应纳税额的现值便较低。在运用普通方法(即直线法、产量法)计算折旧时,由于直线法将折旧均匀地分摊于各年度,而产量法根据年产量来分摊折旧额,企业产量在最后的几年内较高,因此,所分摊的折旧额较多,从而较多地侵蚀或冲减了最后几年的税基,这样,和直线法相比,产量法的避税效果更显着。

当然,上面的分析我们并没有考虑适用税率的差异。实际上,若企业所得税不采用比例税率,而是采用累进税率,则问题进一步复杂化。这时,避税效应是由税基和税率两因素决定的。在上述例子中,假定企业所得税适用于八级超额累进税率(见表9-3-2),我们来看看运用各种折旧方法所计算出来的各年应纳税额、累计应纳税额及应纳税额现值有何变化。

①运用直线法计算:

第一年应纳所得税额为

1000×10%+(35001000)×20%+(100003500)×28%+(24400-10000)×35%=7460元

第二年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(34400-25000)×42%=11618元

第三年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(32400-25000)×42%=10778元

第四年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(24400-10000)×35%=7460元

第五年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(14400-10000)×35%=3960元

五年累计应纳所得税额为:

7460+11618+10778+7460+3960=41276元

应纳税额的现值为:

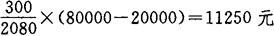

②运用产量法计算:

第一年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%=7670元

第二年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000×35%+(31250-25000)×42%=10295元

第三年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(30000-28000)×42%=9770元

第四年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%=7670元

第五年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(18.750-10000)×35%=5482.5元

五年累计应纳所得税额为:

7670+10295+9770+7670+5482.5=40887.5元

应纳税额现值为:

③运用双倍余额递减法计算:

第一年应纳所得税额为:

1000×10%+(3500-1000)×20%+(8000-3500)×28%=1860元

第二年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(30800-25000)×42%=10106元

第三年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(36480-25000)×42%=12491.6元

第四年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(32360-25000)×42%=10761.2元

第五年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(22360-10000)×35%=6746元

第五年累计应纳所得税额为:

1860+10106+12491.6+10761.2+6746=41964.8元

应纳税额现值为:

④运用年数总和法计算:

第一年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×38%+(14000-10000)×35%=3820元

第二年应纳所得税额:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(29200-25000)×42%=9434元

第三年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(32400-25000)×42%=10778元

第四年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%十(29600-25000)×42%=9602元

第五年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(24800-10000)×35%=7600元

五年累计应纳所得税额为:

3820+9434+10778+9602+7600=41234元

应纳税额现值为:

表9-3-5列出了在适用八级超额累进税率条件下,企业采用不同折旧方法所导致的税基(即利润额)、各年度应纳税额及五年累计应纳税额、应纳税额的现值。这里,我们得出的结论与比例税率条件下的结论有所差异。

表9-3-5 各种不同折旧方法的应纳税额 单位:元

在比例税率条件下,无论采用何种方法计算折旧,五年内累计税额总是相等的。无非是不同的折旧方法使这一相等或不变的税额在不同年份分摊罢了。而在进课税条件下,采用不同的折旧方法,不仅使各年度的应纳税额不等,而且使各年度应纳税额的累计值也不等。原因在于,不同折旧方法在导致各年度税基不等的同时,其适用税率也发生了变化,而税额的变化是税基和税率变化的综合结果。

从量上来看,双倍余额递减法折旧条件下的累计税额最大,年数总和法折旧次之,而产量法折旧条件下,累计税额最小。由此得出的结论是:在加速折旧条件下,累计税额较大,而在普通折旧条件下,累计税额较小。原因在于,普通折旧条件下,每期折旧额提取较为均匀,因此,不容易使税基大起大落。而加速折旧条件下,每期折旧额的提取都在发生急剧的变化,因而税基也发生急剧变化,使纳税人适用的税率档次也发生变化,这样,不可避免地导致了在靠近后面的年份税收负担加重。一般来说,在累进课税条件下,从避税角度看,常常应使税基较均匀地分布于各个时期,这对于纳税人较为有利。

不过,我们刚才并没有把货币的时间价值考虑进去。如果从动态角度看,那么,加速折旧所导致的税收负担的加重在一定程度上将被货币利息收益的增加所弥补。从应纳税额的现值我们便可以清楚地看到这一点:直线法折旧条件下,应纳税额现值最大,产量法次之,而年数总和法折旧条件下,应纳税额现值最小。因此,从最终结果看,加速折旧所导致的税收负担的加重完全被货币利息总收益的增加所弥补。当然,这一结论是就本例所列举数据得出的。实际上,加速折旧所导致的税收负担的加重能够在多大程度上为货币利息收益的增加所弥补,要考虑多种因素,诸如各年销售收入的分布状况,累进税率的设置状况,银行利率,等等。举例来说,如果企业在最初的年度内销售收入较为可观。而在后来的年度内销售收入急剧递减,那么,加速折旧对避税是十分有利的。反之,若企业在最初的年度内基本上没有利润,而在后来的年度内利润剧增,那么,加速折旧法将会加重企业的税收负担,而普通折旧法反则对避税有利。一般来说,银行利率高,在加速折旧条件下,企业将获得较多的利息收益。

这里,我们大体上可得出如下的结论:在比例课税条件下,加速固定资产折旧,有利企业避税,因为它起到了延期缴纳所得税的作用。这也是为什么第二次世界大战后,一些西方国家为了鼓励投资,刺激经济增长,在所得税法中规定允许企业使用加速折旧法的原因。在累进课税条件下,加速固定资产折旧的避税效应要受多方面因素的制约,需要根据不同企业的具体状况,税率累进的急剧程度以及银行利率大小作具体测算、分析。

三、筹资选择法

企业从事生产经营活动,必须占用一定数量的资金。从资金来源看,不外乎是企业自有资金和对外负债两方面。企业自有资金可以来自企业发行股票的收益,也可以是企业盈余公积和未分配利润,这属于所有者权益。企业负债也可以来自多方面,如发行债券、银行借款,等等。

企业占用资金,必须对资金支付报酬。由于不同来源的资金其报酬性质存在差异,因而列支环节也存在差异,这将导致所得税基的差异。企业负债经营,按照国际会计惯例,债务利息可作为财务费用列支,因此,这种筹资方式将使税基缩小。企业通过发行股票筹资,虽然也要对股东支付股息,但股息的支付处于税后利润的分配环节,因此,并不影响所得税基的大小。

企业以何种方式筹资,受很多因素的制约。从税收负担角度看,以自有资金投入生产和经营活动后,由于资金的占有者和所有者合为一体,因而税收难以分摊和逃避。以负债经营,资金投入生产经营活动产生效益后,资金所有者实际上也承担了一定的税收,因而为生产经营者避税提供了一定的途径。

在某些特殊的情况下,不仅利息支付侵蚀税基,税法甚至允许企业在税前归还一部分贷款,因此,负债本身就直接侵蚀了税基。比如,我国过去的税前还贷,是一种普通存在的降低税基方法。税前还贷是在1983年第一步利改税时形成的。当时,作出这一规定的目的在于提高企业自我改造、自我发展的能力。国家对国营工业企业的技措借款和基建借款,允许用贷款项目投资后新增利润归还。不仅如此,企业在归还贷款时,还可以提取“两金”(即职工福利基金和职工奖励基金)(需要说明的是,目前,按照我国新会计制度规定,职工福利基金由两部分构成:一部分以职工工资为基础计提,它计入成本。这一做法的目的是为了使企业改善职工生活条件和办好福利事业,解决职工生活困难等,在资金上有保证。另一部分从企业盈利中计提,属于所有者权益的范畴。职工奖励基金则属于应付工资的一部分)。这就是说,技措借款和“两金”都可以直接冲减税基。在执行过程中,实际上很难区分新增利润和由原来投资而形居的“老”利润。因此,企业即使没有新增利润,仍能用老利润归还银行借款。这样,税前还贷实际上是“以税还贷”,给企业合理避税提供了极大的方便。在这一点上,国家也曾付出了沉重的经济代价。

不过,运用筹资办法,选择筹资手段来进行避税,即使在取消税前还贷规定的情况下,也将会是一种普通的现象。这里以企业发行股票和发行债券为例来比较筹资方式的差异所带来的税收负担的差异。

例如,某企业进行某项投资,投资金额共100万元,收益期为5年,资金盈利率为25%。企业所得税适用于八级超额累进税率(参见表9-3-2)。若企业通过发行股票筹资。则企业每年盈利为:

1000000×25%=250000元

企业每年应纳所得税额为:

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(50000-25000)×42%+(100000-50000)×48%+(200000-100000)×53%+(250000-200000)×55%=122670元

五年累计应纳所得税额为:

122670×5=613350元

若企业不是通过发行股票,而是通过发行债券筹资,债券期限为5年,按面额发行,每年支付10%的利息。其他条件不变,那么,企业每年应支付债券利息为:

1000000×10%=100000元

应税所得额为:

1000000×25%-100000=150000元

企业每年应纳所得税额为;

1000×10%+(3500-1000)×20%+(10000-3500)×28%+(25000-10000)×35%+(50000-25000)×42%+(100000-50000)×48%+(150000-100000)×53%=68670元

五年累计应纳所得税额为:

68670×5=343350元

运用债券筹资发行股票筹资相比,企业五年累计应纳税额由原来的610350元降低为343350元,绝对额减少270000。从相对额看,债券筹资的应纳税额只相当于股票筹资应纳税额的60%。