利润分配的核算

出处:按学科分类—经济 企业管理出版社《现代企业理财手册上》第894页(5064字)

企业通过生产经营活动而取得的利润,应当按照国家的有关规定及投资各方达成的协议进行分配。企业利润分配的第一步是计算并交纳所得税,对税后利润再按有关规定进行分配。

1.企业所得税的核算

企业所得税是国家对企业生产经营所得和其他所得征收的一种税。

缴纳企业所得税,按年计算,一般分月或季度预缴。月份或季度终了后十五日内预缴,年度终了后四个月内汇算清缴,多退少补。

[例1]A企业为国有企业,19×4年年度决算时,全年利润总额为150,000元。当年无形资产转让时,结转无形资产成本3,000元,全年各种非广告性的赞助支出30,000元,按规定可以在税前弥补的以前年度的亏损32,000元。

①调整当年利润总额,计算应纳税所得额:

应纳税所得额=当年利润总额+无形资产成本+赞助支出-应在税前弥补的以前年度亏损

=150,000+3,000+30,000-32,000

=151,000(元)

②按33%的比例税率计算应缴所得税:

当年应缴纳的所得税=应纳税所得额×适用税率

=151,000×33%

=49,830(元)

[例2]A企业与税业部门协商,在19×4年中,每月预交所得税4,000元,年度终了汇缴清算。

①每月终了,企业作调整分录:

借:利润分配——应交所得税 4,000

贷:应交税金——应交所得税 4,000

②实际交纳时,记作:

借:应交税金——应交所得税 4,000

贷:银行存款 4,000

③年度终了,汇缴清算时计算出当年已交所得税48,000元,当年应交所得税为49,830元,企业应补交税款1,830元,作会计分录如下:

借:应交税金——应交所得税 1,830

贷:银行存款 1,830

如预交所得税超过了当年应交所得税而退税时,则作相反分录。

2.税后利润分配的核算

企业交纳所得税后的利润,加上以前年度未分配的利润,为企业可供分配的利润。可供分配的利润除国家另有规定者外,按照下列顺序分配:

(1)被罚后的财物损失,因违反税法而支付的滞纳金和罚款。

(2)弥补以前年度税前未弥补亏损。

(3)按当年税后利润扣除前两项后的10%提取法定盈余公积金,盈余公积金达到注册资金50%时可不再提取。

(4)提取公益金。

(5)向投资者分配利润。

非国有企业还应按照规定向国家交纳能源交通重点建设基金和预算调节基金。

为了反映利润分配的情况以及分配后利润的结存数额,企业应设置“利润分配”帐户。该帐户一般应设置以下六个明细帐户:

(1)“应交所得税”明细帐户。该明细帐户核算企业按规定应交纳的所得税,其核算内容如下表所示。

平时借方余额反映企业应交所得税数额,年终结转后,本帐户无余额

(2)“盈余公积补亏”明细帐户。该明细帐户核算企业用盈余公积金弥补的亏损,其核算内容如下表所示。

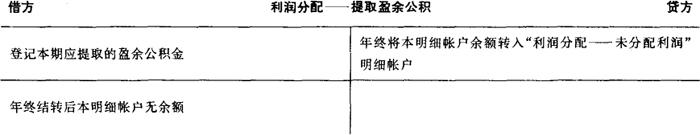

(3)“提取盈余公积”明细帐户。该明细帐户核算按规定提取的法定盈余公积金,其核算内容如下表所示。

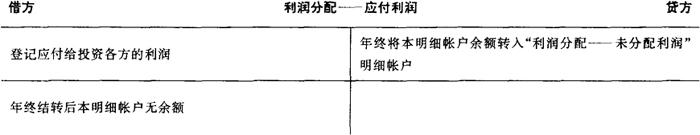

(4)“应付利润”明细帐户。该明细帐户核算按规定应付给投资各方的利润,其核算内容如下表所示。

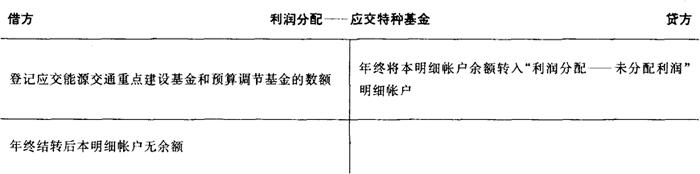

(5)“应交特种基金”明细帐户。该明细帐户核算企业按规定应交的能源交通重点建设基金和预算调节基金(目前国有企业已免交两金),其核算内容如下表所示。

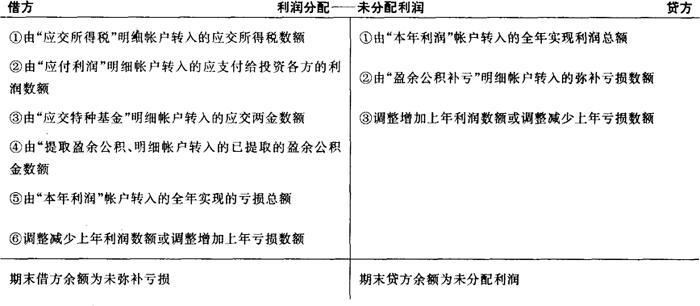

(6)“未分配利润”明细帐户。该明细帐户核算企业全年实现的利润(或亏损)总额,已分配利润和未分配利润,其核算内容如下表所示。

年终结转后,“利润分配”的其他明细帐户无余额,本明细帐户余额与“利润分配”总帐帐户余额相等。

[例1]B公司本年实现利润总额为230,000元,该企业没有应在税前弥补的以前年度亏损及其他调整项目,应交所得税为75,900元。该企业有已超过五年未弥补的亏损20,000元,按规定应由税后利润弥补,法定盈余公积金的比例为10%。该企业决定提取公益金50,000元,向投资者分配利润60,000元并按规定交纳特种基金。根据以上资料,作会计分录如下:

①结转实现利润:

借:本年利润 230,000

贷:利润分配——未分配利润 230,000

②记录应交所得税:

借:利润分配——应交所得税 75,900

贷:应交税金——应交所得税 75,900

③弥补以前年度亏损:

借:盈余公积 20,000

贷:利润分配——盈余公积补亏 20,000

按照目前财务制度规定企业如发生亏损,可连续五年用税前利润弥补,超过五年则必须用税后利润进行弥补,即可使用企业的盈余公积来进行弥补。

④提取法定盈余公积金:

法定盈余公积金提取数额=(当年税后利润-弥补亏损数额)×10%

=(154,100-20,000)×10%

=13,410

借:利润分配——提取盈余公积 13410

贷:盈余公积 13410

企业从税后利润提取的盈余公积金可用于职工集体福利设施、弥补亏损或转增资本金的准备金。

⑤提取公益金:

借:利润分配——提取盈余公积 50,000

贷:盈余公积——公益金 50,000

⑥向投资者分配利润:

借:利润分配——应付利润 60,000

贷:应付利润 60,000

⑦计算出应交特种基金为:

借:利润分配——应交特种基金 5,000

贷:其他应交款 5,000

⑧结转“利润分配——盈余公积补亏”明细帐户:

借:利润分配——盈余公积补亏 20,000

贷:利润分配——未分配利润 20,000

⑨结转“利润分配”其余各明细帐户:

借:利润分配——未分配利润 204,310

贷:利润分配——应交所得税 75,900

——提取盈余公积 13,410

——提取盈余公积 50,000

——应付利润 60,000

——应交特种基金 5,000

以上帐务处理程序如下页表所示。

结转后,该公司“利润分配”帐户余额为45,690元,即该公司期末可供分配但尚未分配的利润数额。

[例2]企业上年年度决算后,根据年度决算会计报表批复意见,调整上年利润和利润分配数额。该企业上年将应由福利费开支的3,000元医疗设备支出计入了成本,应作调整分录如下:

借:应付福利费 3,000

贷:利润分配——未分配利润 3,000